Регрессный иск: когда и кому грозит

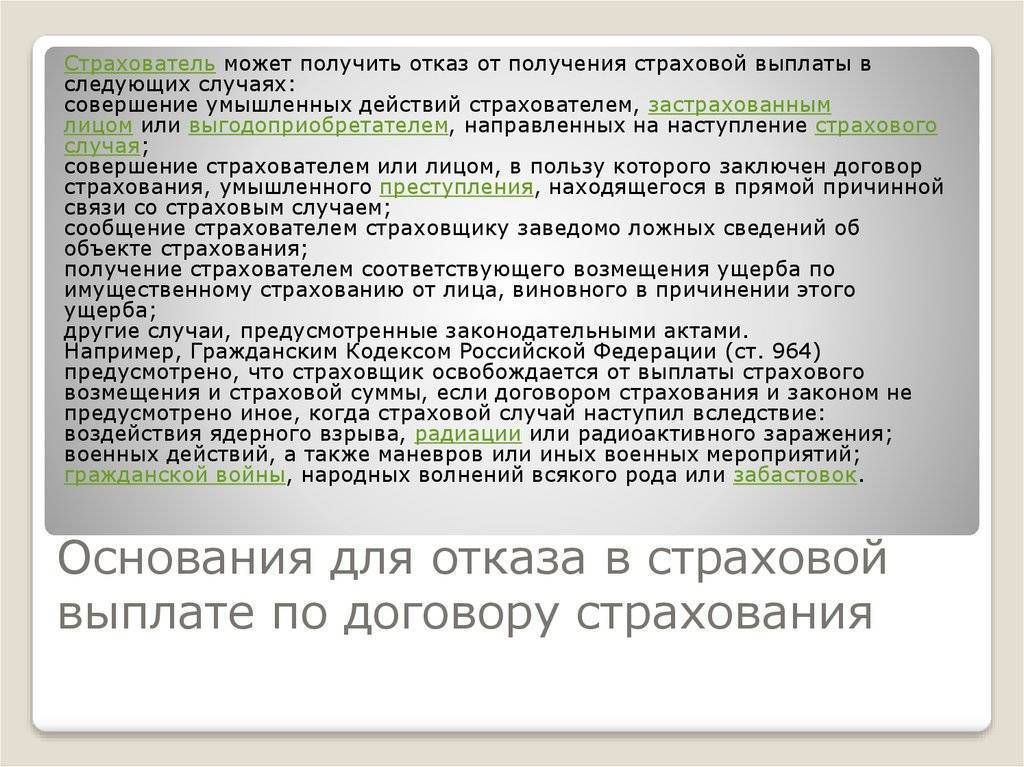

Понятие регресса означает, что потерпевший получит денежную компенсацию от СК в любом случае, а право истребовать деньги с виновника происшествия переходит к страховой компании. Основанием для регресса является:

- неадекватное состояние виновника ДТП (алкогольное, наркотическое или иное опьянение);

- умышленное причинение вреда здоровью или жизни потерпевших;

- оставление места ДТП;

- отсутствие водительского удостоверения;

- ситуация, когда виновник аварии не вписан в полис;

- виновник не предоставил в страховую компанию свой экземпляр европротокола в пятидневный срок;

- ситуация, когда виновник аварии не предоставил авто для осмотра в СК, а отремонтировал или утилизировал его самостоятельно (касается европротокола).

- просрочка диагностической карты для грузовых машин, автобусов и такси.

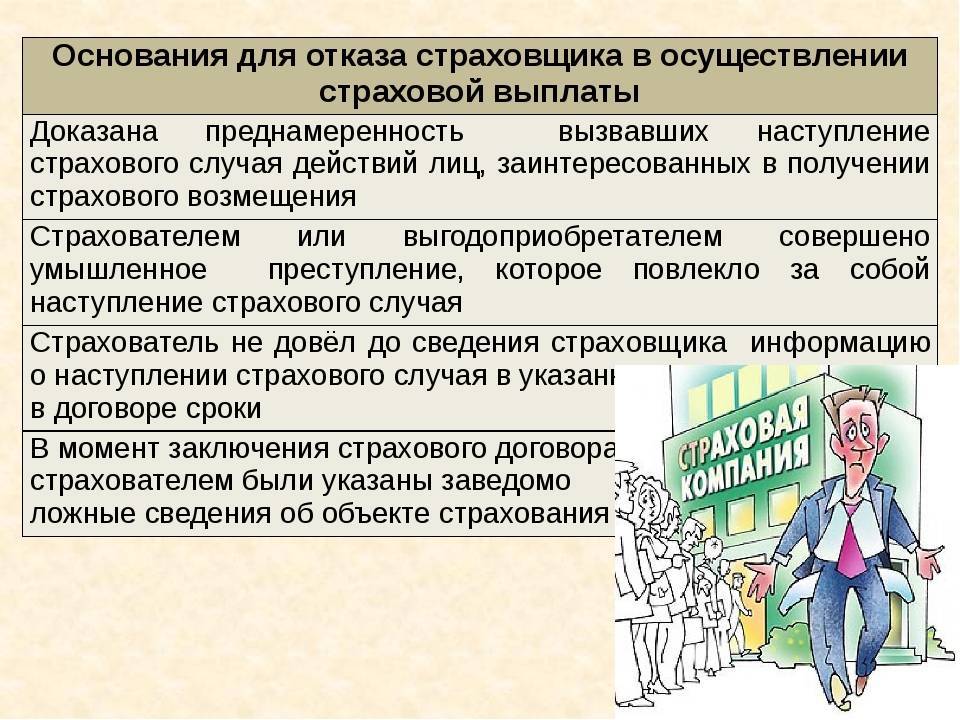

Виды отказов

Законные отказы

К этой группе относят отказы, соответствующие законодательству и условиям заключенного соглашения. К примеру, если при подписании договора не была указана вероятность падения на транспортное средство каких-либо посторонних предметов, то тогда отказ будет законным. В соглашении не было указано, что фирма обязуется выплатить страховку при возникновении такой ситуации. Страховку ОСАГО иногда довольно сложно получить.

Необоснованные отказы

Разберем примеры. Необоснованные отказы обычно находятся в арсенале непорядочных фирм, осознающих, что не правы. Такие компании попросту рассчитывают на то, что автовладелец не станет доводить дело до суда. Приведем наиболее яркий пример необоснованного отказа: фирма, с которой был заключен договор, объясняет отказ не предоставлением транспортного средства для осмотра.

Руководствуясь действующим законодательством, автовладелец может прибегнуть к независимой экспертизе. Поэтому, получив незаконный отказ, вы имеете право подать судебный иск. Но лучшим вариантом будет избежать этого, для чего рекомендуется пригласить представителя страховой фирмы присутствовать при прохождении экспертизы.

Условно-обоснованные отказы

Такие отказы обычно присущи неоднозначным ситуациям. Страховые фирмы отлично знают, что должны выплатить компенсацию, однако понимают, что такой вариант не закреплен ни страховым соглашением, ни законом. Чем закончится такая ситуация, решит только суд.

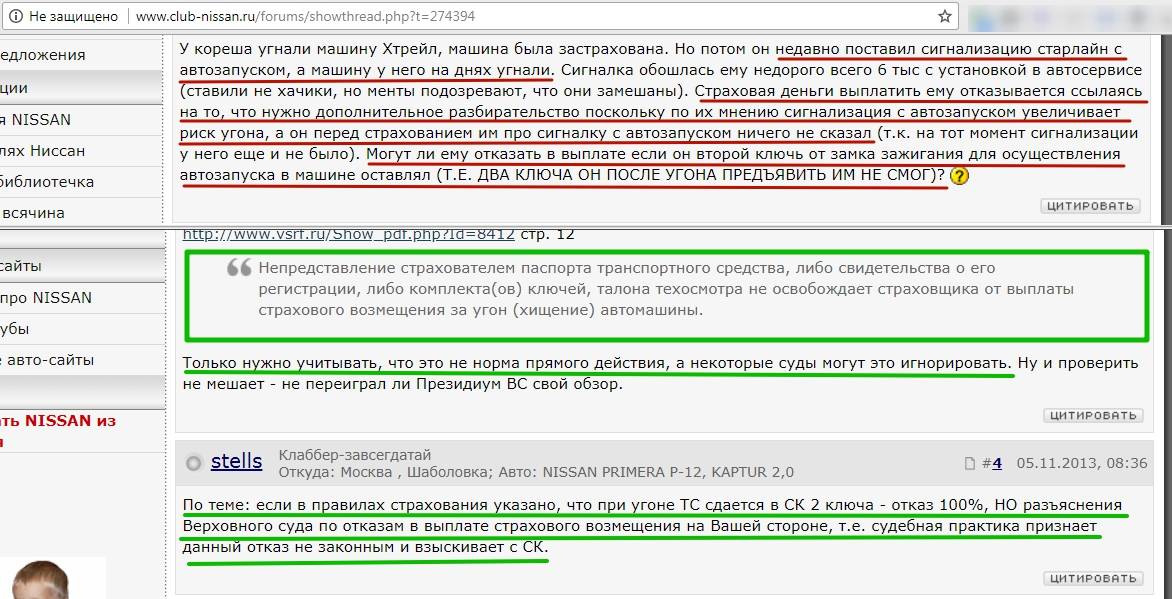

Разберем на примере. Был угнан автомобиль с находившимися внутри документами. Страховая компания отказалась выплатить страховую компенсацию. Аргумент – в случае угона должны быть предоставлены документы на транспортное средство и ключи. Если у вас возникли проблемы такого рода, смело обращайтесь в суд.

Рассмотрим еще один пример. Владелец автомобиля приобрел страховку в рассрочку и не смог своевременно внести платеж. После наступления страхового случая, он услышал отказ, мотивированный тем, что при неуплате выплаты не производятся.

В этом примере мы видим две стороны, так как соглашение заключено на определенный срок и предмет договора не зависит от выплат. В таких случаях также можно подать иск. Если произошла авария, необходимо вовремя известить своего страховщика.

Иногда отказ данного типа зависит от незаконных действий агента, который работал с вами. Фирма говорит, что оплата за страховку не поступала к ним, то есть агент был нечестным человеком. В данной ситуации обращайтесь в суд. Но вы должны предоставить доказательства.

Снижаем возможность невыплаты

Получение компенсации возможно только при соблюдении всех правил страхования. По этой причине необходимо тщательно изучить и само соглашение, а также приложения к нему. Свести до минимума угрозу невыплаты компенсации можно при соблюдении некоторых правил:

– своевременно оповещайте свою фирму о ДТП;

– проверяйте, чтобы инспекторами ГИБДД были правильно заполнены необходимые документы;

– проверяйте корректность всех ваших данных;

– имейте при себе ксерокопии документов, требуемых для оплаты страховки;

– на копиях должны быть пометки о принятии подлинников;

– если отказано в выплате, просите письменное объяснение.

Что делать, если СК отказывает

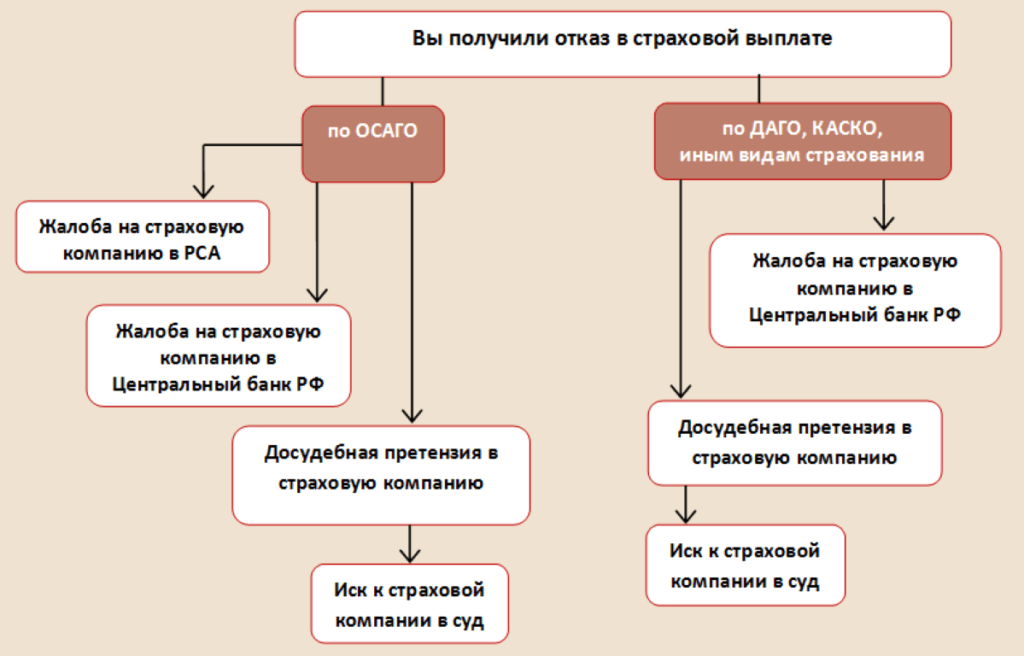

В любом из перечисленных случаев отказ страховщика от выплаты компенсационного покрытия является необоснованным и подлежит оспариванию в трех последовательных инстанциях, а именно:

- В заявительном порядке в отношении страховой компании виновника ДТП.

- В претензионном порядке в адрес ассоциации страховщиков, являющейся гарантом соблюдения прав застрахованных граждан.

- В исковом порядке посредством обращения в органы правосудия.

Каждый из перечисленных этапов должен быть реализован в указанной последовательности, так как рассмотрение обращений заявителя следующей инстанции, при отсутствии обратной связи от предыдущей, не будет осуществлено.

Алгоритм действий

Первая итерация представляет собой обращение к страховщику с заявлением стандартного образца и комплектным пакетом документов, подтверждающих обоснованность претензии на компенсацию ущерба. Вне зависимости от того, будет подобное обращение иметь эффект или нет, провайдер страховой услуги обязан предоставить ответ, который может заключаться в удовлетворении требований страхователя или оформлении мотивированного отказа в выплате.

Если обратная связь после письменного обращения в заявительном порядке отсутствует, то надлежит воспользоваться претензионной практикой, так как любые страховые услуги подпадают не только под действие Закона «О страховании», но и подведомственны Закону «О защите прав потребителей». О том, как составить претензию по отказу страховой компании в выплате страховки по ОСАГО, читайте ниже.

Как составить претензию

Претензия, оформляемая в адрес страховщика, нужна для достижения двух целей:

- психологического давления на провайдера, который может не захотеть, чтобы конфликт интересов перерос в судебную тяжбу, и удовлетворить требование потребителя;

- реализации процедуры досудебной попытки урегулирования конфликта, без формализованного подтверждения которой, ни одна инстанция системы правосудия не примет исковое заявление.

Стандартный порядок оформления претензии подразумевает наличие в заявлении следующих значимых блоков данных:

- Реквизитов адресата (должность, ФИО, наименование организации, ИНН, ОРГН) и заявителя (ФИО, адрес фактического обитания, телефон для обратной связи), расположенных в правом верхнем углу (1/3 страницы по ширине).

- Наименование документа – «ПРЕТЕНЗИЯ» (в центре страницы с отступом в две строки от блока реквизитов).

- Основная часть, включающая ссылку на действующий договор страхования, описание обстоятельств происшедшего дорожного инцидента, первичного обращения за покрытием ущерба, результаты взаимодействия с должностным лицом страховщика и однозначно сформулированное требование. Требование должно заключаться в указании вреда, который должен быть покрыт и его выражения в денежном эквиваленте.

- Перечень прилагаемых документов и копий.

- Личная подпись и дата составления претензии.

Образец претензии по отказу в выплате по ОСАГО вы можете скачать здесь.

Образец претензии по отказу в выплате по ОСАГО

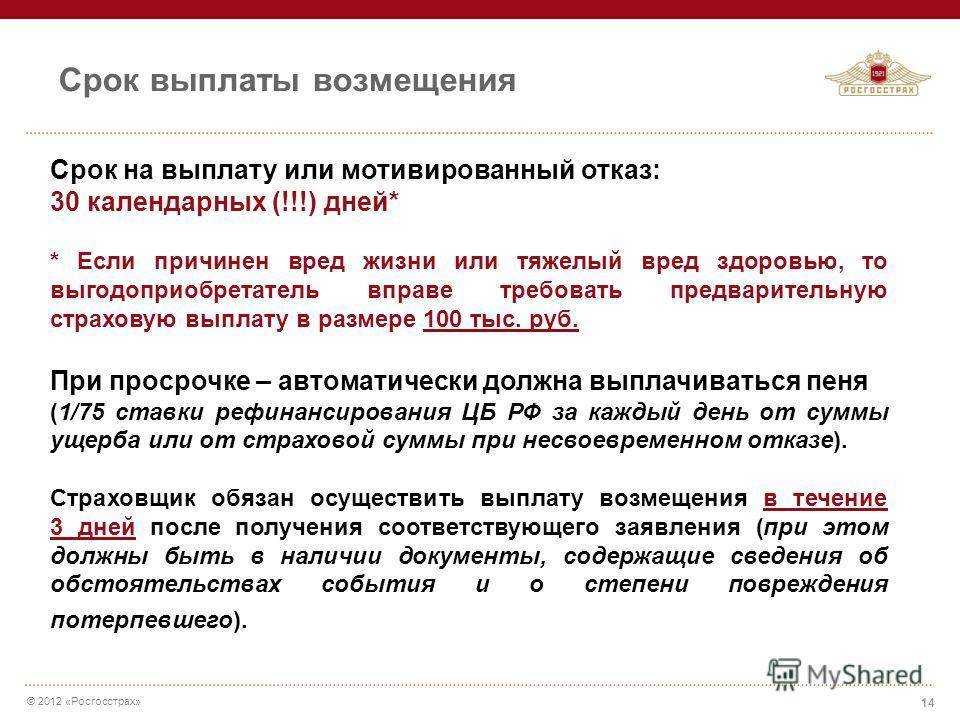

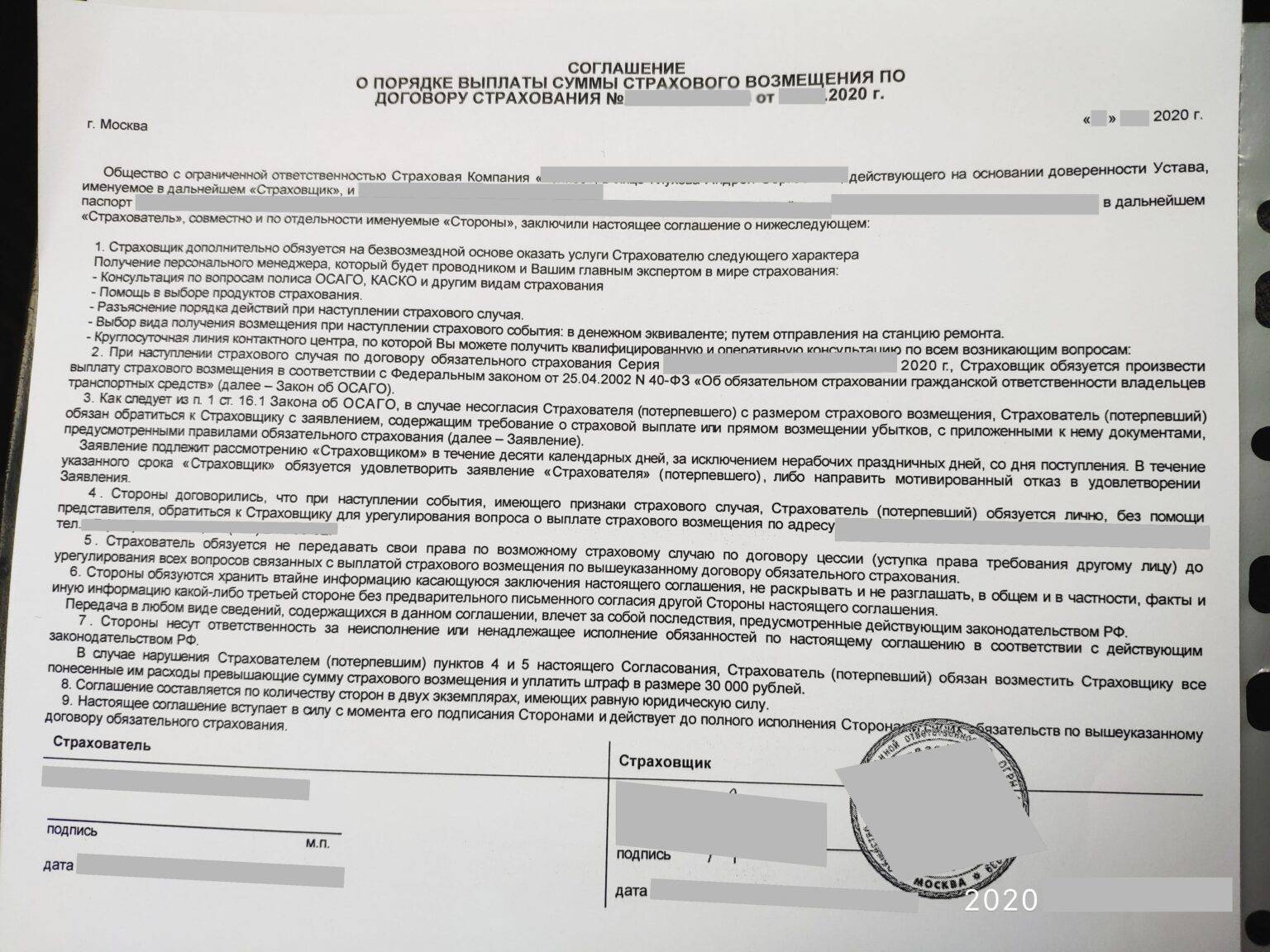

Претензионное заявление надлежит оформлять в двух экземплярах, на одном из которых должностное лицо провайдера страховых услуг должно проставить отметку о приеме к рассмотрению с указанием даты, должности, ФИО и подписи. С момента обращения с претензией, у страховщика есть 10 дней, чтобы её удовлетворить или направить заявителю мотивированный отказ. По истечении указанного срока и отсутствии обратной связи или эффекте не соответствующем ожидаемому, надлежит готовить обращение в орган правосудия.

Какие документы нужны для суда

При обращении в органы правосудия потребуется полный комплект документов, в том числе:

- справка о ДТП, постановление о нарушении административного кодекса или иные свидетельства рассмотрения дела органами правопорядка;

- копии документов на средство передвижения (ПТС, свидетельство о регистрации, полис);

- копии личных удостоверений (права, паспорт);

- экземпляр претензии с визой представителя страховщика;

- исковое заявление в адрес судебной инстанции.

Наличие заключения экспертизы не является обязательным, так как в большинстве случаев оценка ущерба и его причин проводится по инициативе судьи у определенного независимого специалиста.

Про случаи отказа в выплате по ОСАГО поговорим ниже.

Выплаты по закону

Под автогражданской ответственностью водителя понимают гарантию возмещения вреда, который причинен либо жизни, либо здоровью, либо имуществу потерпевшего участника дорожно-транспортного происшествия.

Машина относится к средству повышенной опасности. Результаты безответственных действий во время езды на автомобиле покрывает полис ОСАГО. Страховая компания виновника столкновения покрывает причиненный вред пострадавшему автолюбителю.

Ущерб водителя, спровоцировавшего аварию, не покрывается полисом ОСАГО, а только полисами ДСАГО и КАСКО. Если виновник автомобильной аварии получил ранения, то он может обратиться за компенсацией причиненного вреда его здоровью в Российский Союз Автостраховщиков (РСА).

Родственники погибшего автолюбителя, виновного в ДТП имеют право получить страховые выплаты на погребение или пособие по потере кормильца у РСА.

Когда виновник автоаварии не установлен или у него нет полиса автогражданки, то страховые выплаты производит РСА. Также, получить причитающуюся компенсацию за причиненный при автоаварии вред пострадавшие водители смогут в РСА, если у страховой компании Центральный Банк Российской Федерации отозвал лицензию по системе ОСАГО или страховщик обанкротился.

Если в авто погибло несколько людей, то страховая компания выплатит компенсацию каждой семье, у которой погиб кормилец в размере 475 тыс. рублей. Максимальный размер расходов на погребение, умерших при аварии людей, принят на уровне 25 тыс. рублей. Родственники или друзья, которые занимаются похоронами, смогут получить выплаты по полису погибшего.

Максимальное возмещение при оформлении Европротокола были увеличены до 50 тыс. рублей с 02.08.2014 года. На сегодняшний день соблюдается условие, что когда оба водителя оформили страховые договора после 02.08.2014 года, то размер максимальной страховой выплаты 50 тыс. рублей.

Если один или два договора автогражданки оформлены до 02.08.2014 года, то максимальная выплата составляет 25 тыс. рублей.

Для того чтобы получить повышенные страховые выплаты нужно иметь договор автогражданки оформленный после 01.10.2014 г.

Таким образом, система ОСАГО заботится о компенсации причиненного ущерба пострадавших участников автоаварии. Ведь, после ДТП пострадавший водитель сможет обратиться за возмещением нанесенного ему вреда к страховой компании виноватой стороны. При оформлении Европротокола предусмотрено прямое возмещение убытков.

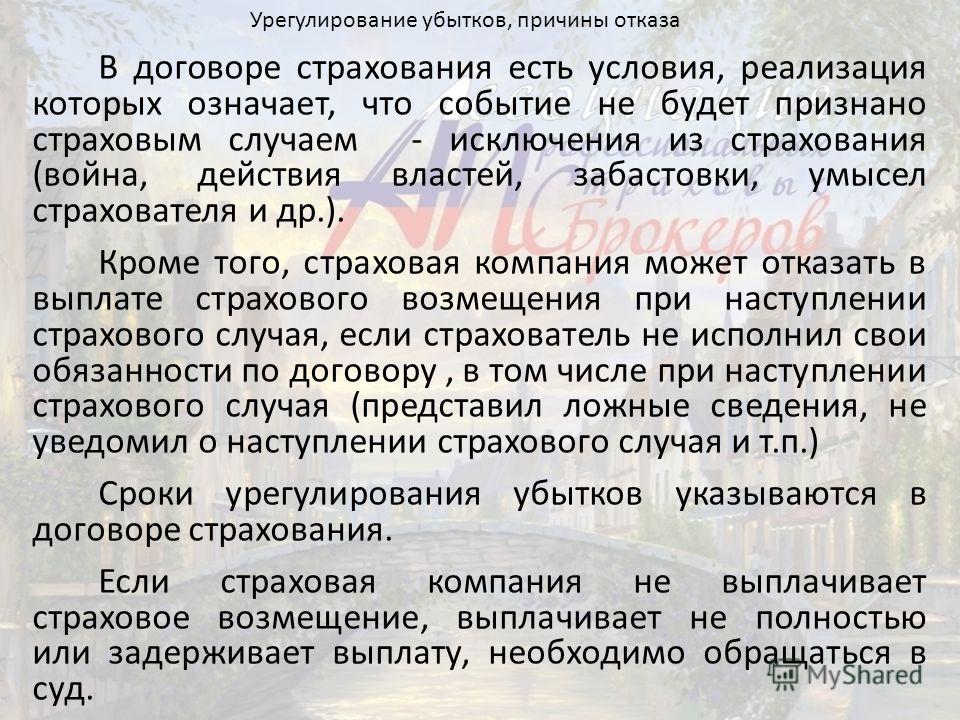

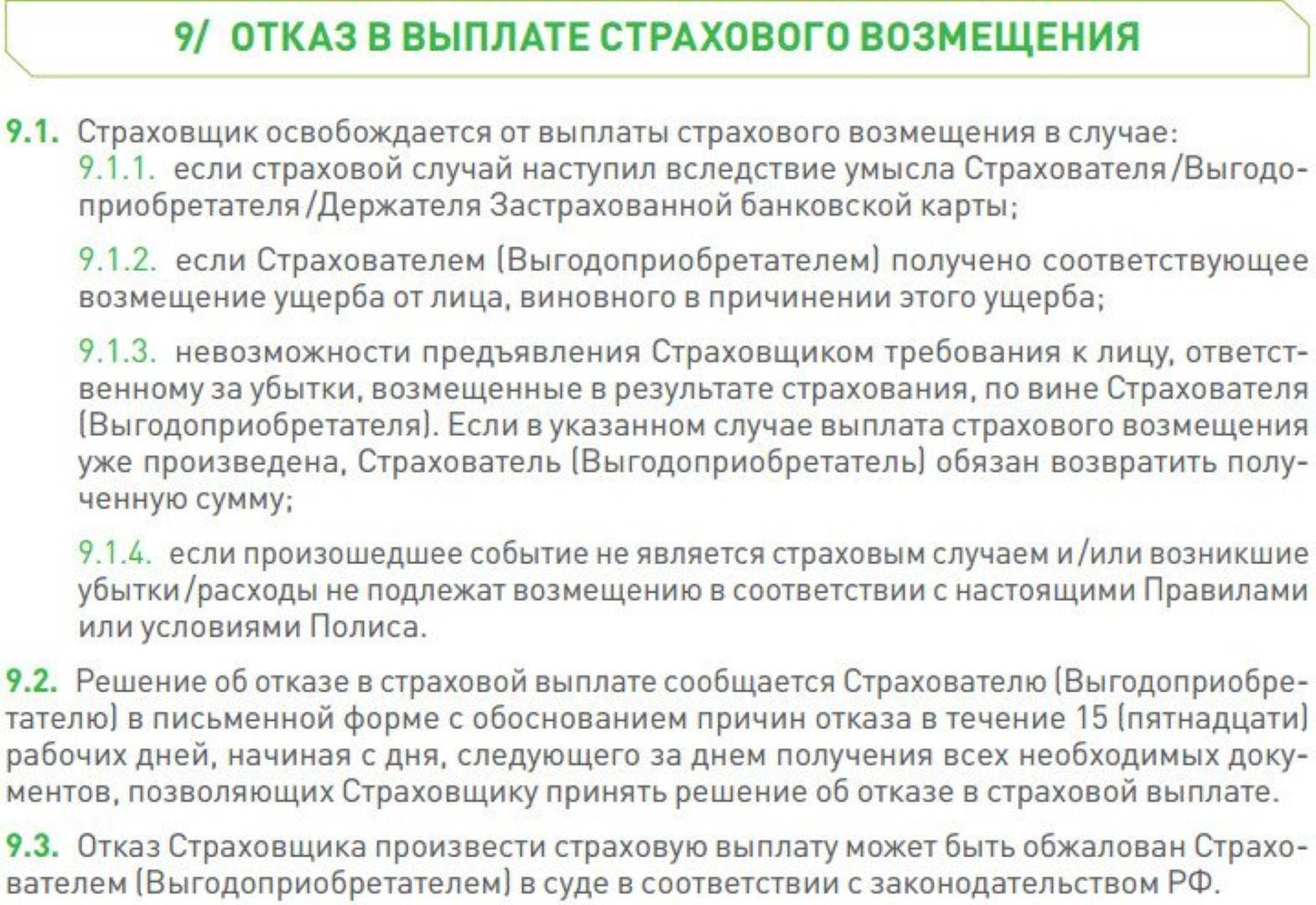

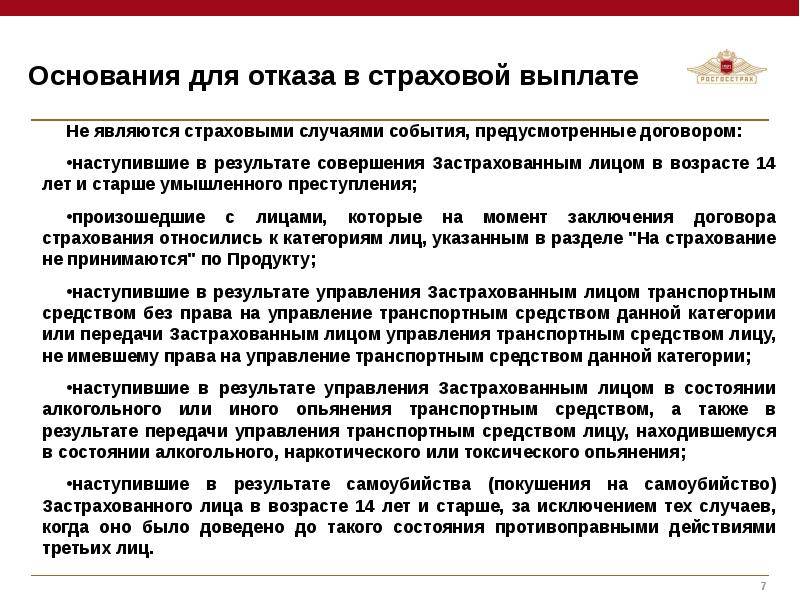

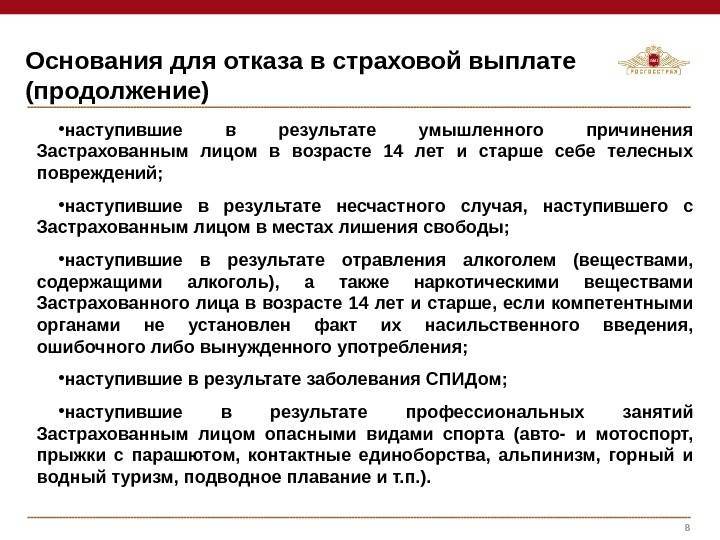

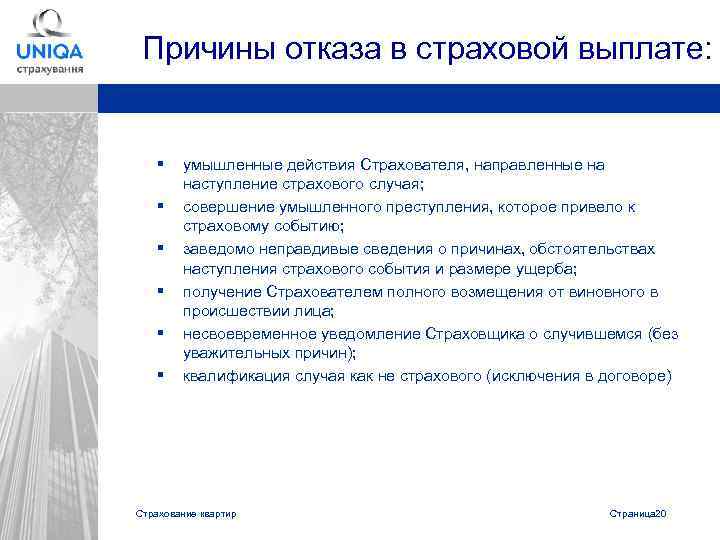

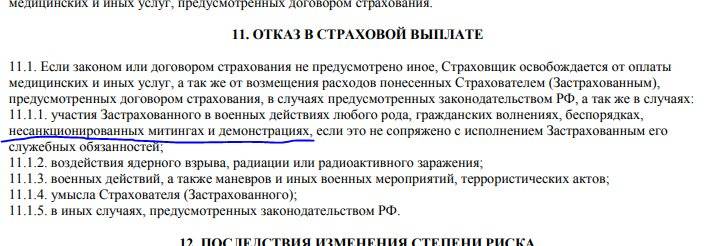

Когда точно откажут?

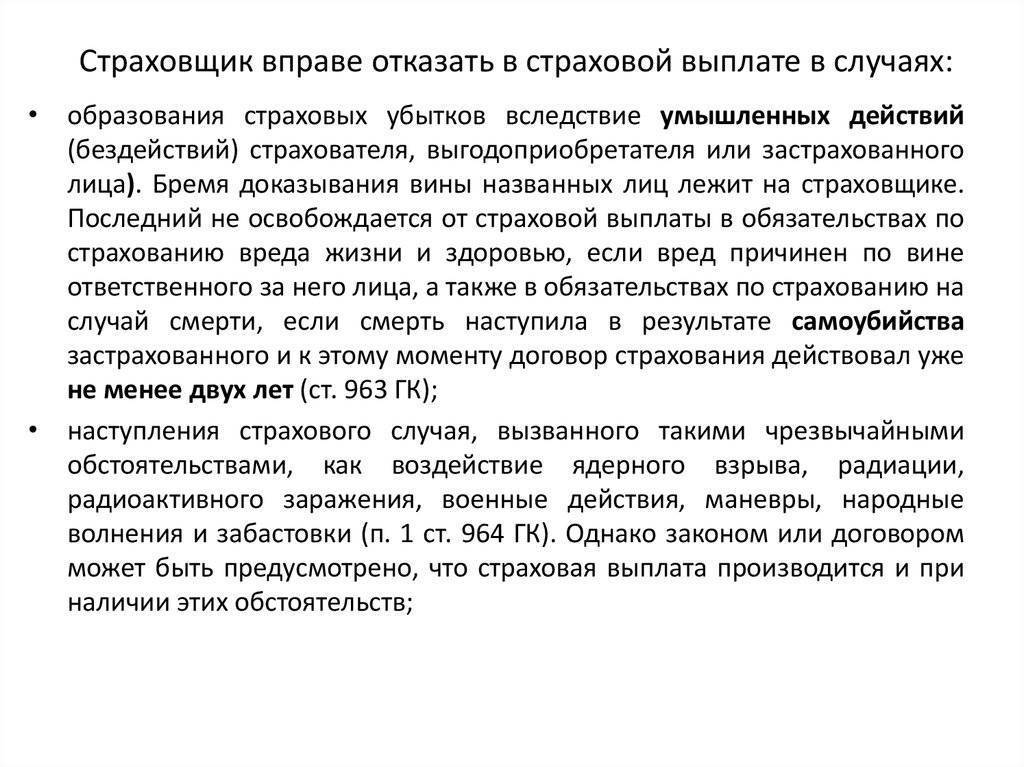

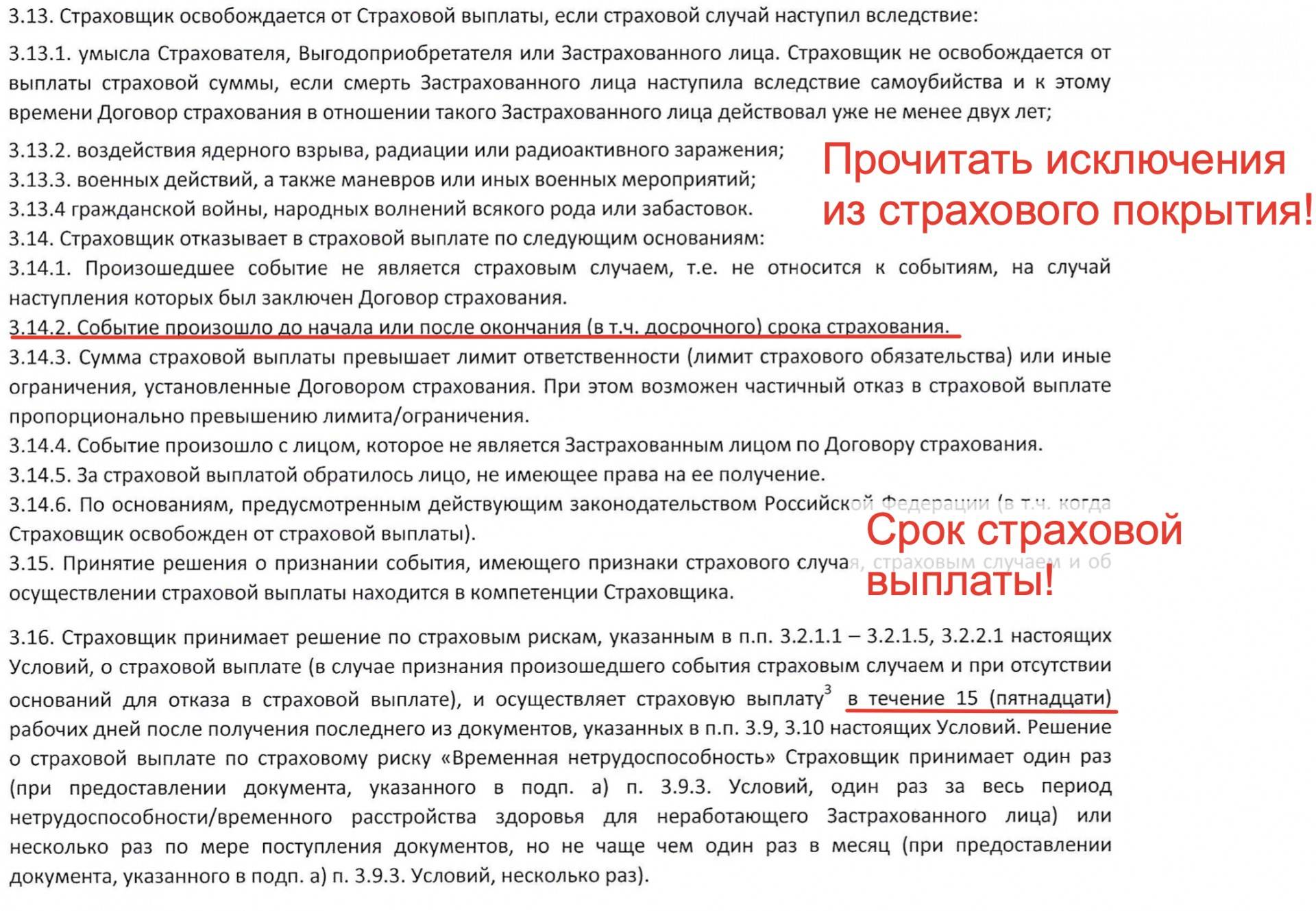

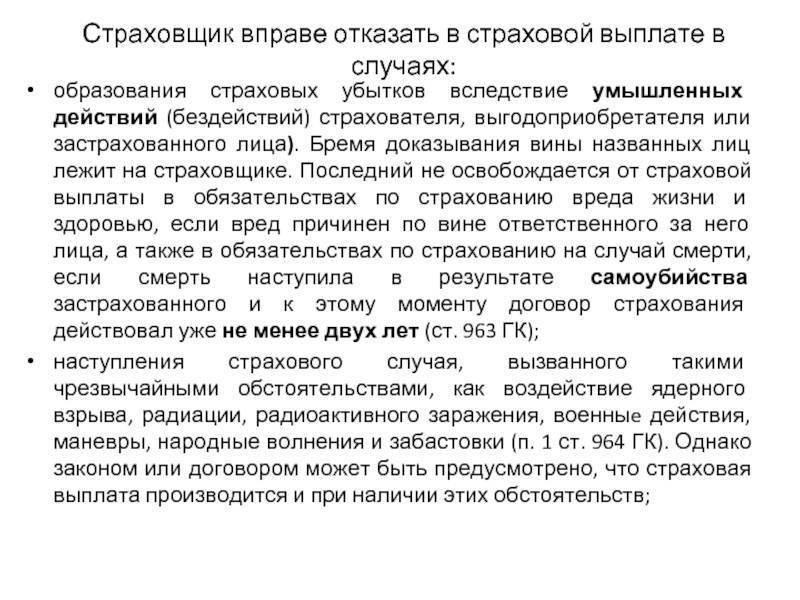

Страховщики почти всегда обязаны платить, ведь они практически не имеют оснований для отказа. Однако в ряде случаев потерпевшему всё же могут обоснованно отказать в выплате. Страховая компания точно не возместит ущерб, причинённый при наличии следующих обстоятельств.

- Воздействие радиации, радиоактивное заражение, а равно ядерный взрыв.

- Военные действия, войсковые манёвры, учения и иные мероприятия.

- Народные волнения, а равно гражданская война.

- Воздействие непреодолимой силы.

- Умысел потерпевшего.

- Забастовка.

Кроме того, страховая компания откажет в возмещении, если ущерб причинён вследствие использования транспорта в испытаниях либо соревнованиях, а равно при обучении вождению на специализированных полигонах.

Вне зависимости от обстоятельств происшествия не возмещается упущенная выгода и моральный вред. Наряду с этим не подлежит возмещению ущерб транспорту виновника аварии либо прицепу к нему, а равно дополнительному оборудованию.

Также страховая компания непременно откажется оплачивать за водителя-виновника:

- убытки предприятию в результате вреда его работнику;

- ущерб вследствие работ по погрузке или разгрузке;

- повреждение по вине водителя перевозимого им груза;

- загрязнение окружающей среды.

Отдельного упоминания заслуживают случаи причинения ущерба, подпадающие под действие других обязательных видов страхования.

Потерпевшему откажут в выплате по полису ОСАГО, если полученный ущерб подлежит возмещению в рамках иной обязательной страховки.

В частности, это правило действует, когда вред причинён следующим категориям лиц:

- пассажиры общественного транспорта, включая автомобильный;

- работники предприятий в процессе исполнения трудовых обязанностей;

- любой человек вследствие воздействия перевозимого груза.

В конце следует отметить, что страховщик гарантированно откажет в оплате ущерба вследствие повреждения следующего имущества.

- Антиквариат или уникальные предметы.

- Исторические памятники, включая сооружения и здания.

- Изделия из драгметаллов, полудрагоценных либо драгоценных камней.

- Ценные бумаги, а равно наличные деньги.

- Предметы религиозной направленности.

- Произведения искусства, научные труды, литература.

- Объекты интеллектуальной собственности.

Страховые компании не могут отказать в выплате по причинам, отличным от вышеизложенных. Если страховщик решится нарушить закон, следует направить ему досудебную претензию. Лишь после этого собственник машины получает право подать судебный иск или обратиться к финансовому омбудсмену.

Что делать при отказе в выплате возмещения

Для начала уточним, что даже истечение срока обращения не является достаточным основанием для полного отказа во всех положенных выплатах. Главное в подобной ситуации – доказать, что страховщик был оповещён о ДТП или указать на то, что, согласно пункту 2 статьи 961 ГК РФ, несвоевременность подачи не может стать причиной для отклонения обращения.

Если страховая всё же использовала незаконное основание как главную причину для отказа, то водителю следует инициировать судебное разбирательство. Разберём данный процесс подробнее.

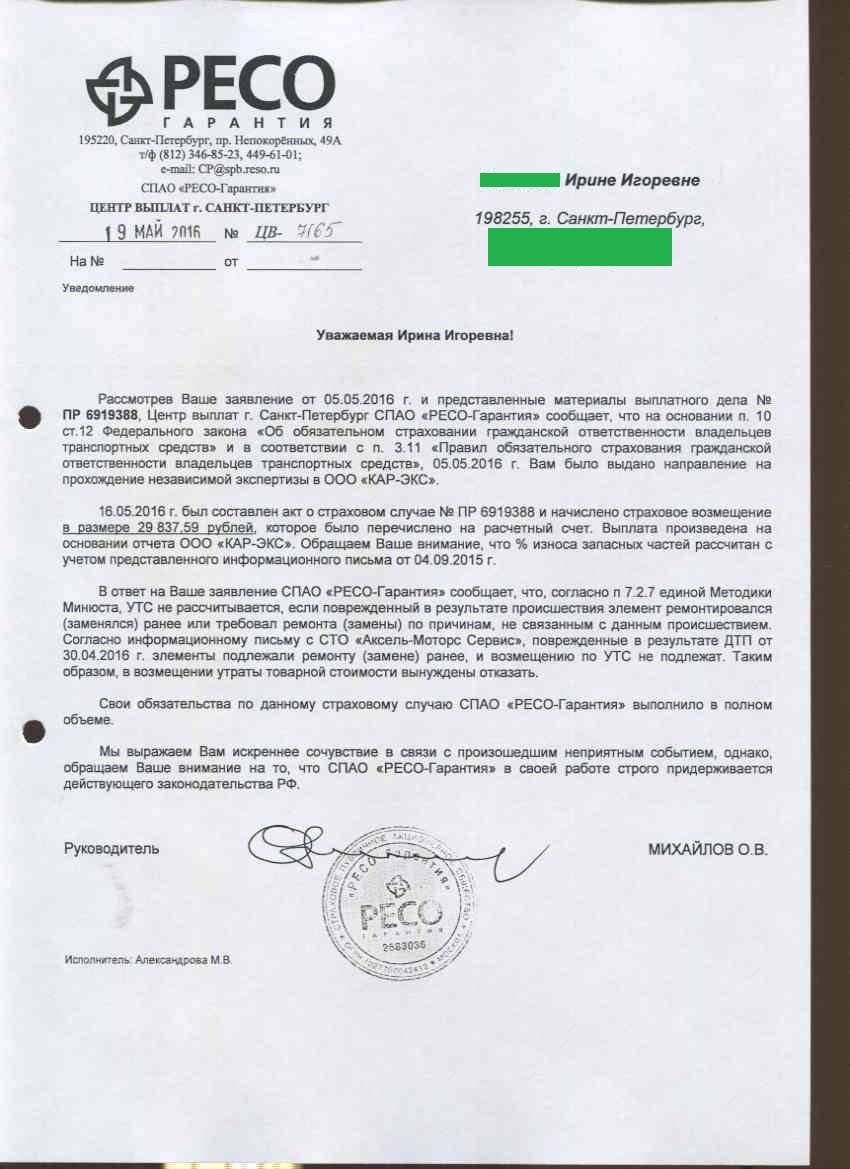

Получение документов об отказе

Обращаться в суд следует на основании отказных документов от страховщика – уведомление с отказом в выплате по ОСАГО с обоснованием причин отказа. Водитель должен самостоятельно обратиться в СК с требованием выдачи такого документа.

Достаточно часто вся процедура останавливается именно на этом этапе – в большинстве ситуаций страховая знает, что поступает незаконно, и производит выплату после требования выдачи письменного уведомления.

Обращение в Центробанк и РСА

Получив уведомление и обнаружив серьёзное и явное нарушение своих прав, водитель должен обратиться в ответственные органы, в роли которых выступают РСА и ЦБ. Возможно, вопрос найдёт решение уже на этой стадии.

Рекомендуется обращаться непосредственно в ЦБ. Жалобу можно заполнить на стандартном бланке, предусмотренном конкретно для такой ситуации.Следует максимально точно и грамотно описать, какие права были нарушены, а также приложить все имеющиеся доказательства и полученное ранее уведомление.

Досудебная претензия

Если отказ был оформлен при менее явном нарушении, то дело будет рассматривать суд. В данном случае, иск не может быть подан сразу –законодательство требует прохождения процедуры досудебного разбирательства.

Чтобы инициировать его, водитель должен подать жалобу в страховую компанию с соответствующей претензией. Дополнительно в ней нужно указать:

- действующие данные для связи;

- номер страхового договора;

- реквизиты для перечисления положенных средств.

Установленного образца претензии не существует, однако примерную последовательность её составления всё же можно составить:

- детальный разбор факта нарушения законных прав с указанием соответствующих законодательных актов;

- обоснование требуемой от страховой суммы выплаты(для её определения водитель должен провести независимую экспертизу – все затраты будут возмещены в случае выигрыша дела);

- описание дальнейших действий водителя, которые будут предприняты в случае неудовлетворения требований;

- конкретные сроки, в которые страховая компания должна рассмотреть претензию и высказать своё решение.

Необходимость попытки досудебного урегулирования вопроса объясняется просто – водитель должен иметь подтверждение того, что он пробовал обращаться в СК и получил отказ. Тот факт, что все попытки получить выплату без суда оказались тщетными, окажет существенное влияние.

Процедура досудебного разбирательства считается выполненной после того, как СК предоставит отказ в выплате или не ответит на запрос в течение 30 дней. Обращаться в суд можно непосредственно после выполнения этих условий.

Подача иска

Выбор конкретной инстанции полностью зависит от того, на какую сумму претендует пострадавший:

- ущерб до 50 000 рублей – иск подаётся в мировой суд;

- ущерб свыше 50 000 рублей – иск подаётся в районный суд.

При проведении судебного разбирательства водитель может претендовать на следующие виды выплат помимо стандартной компенсации, которая ему была положена изначально:

- неустойка;

- дополнительная выплата за нарушение закона сотрудниками страховой компании.

Чтобы иск был составлен максимально правильно, необходимо воспользоваться услугами грамотного проверенного юриста. При составлении обращения потребуются следующие документы:

- справка о ДТП;

- документы, выданные сотрудниками ГИБДД;

- полис ОСАГО от виновника;

- заявление в страховую с пометкой о том, что оно было принято;

- данные об оценке автомобиля после происшествия;

- документ, содержащий оценку полученного ущерба.

Собранный набор будет приложен к основному заявлению. Если первый суд откажет в выполнении требований водителя, то следует обращаться в инстанции уровнем выше. Как показывает практика, апелляции удовлетворяют достаточно часто.

При вынесении решения в пользу пострадавшего суд выдаст лист, предъявив который приставам или банку можно получить положенное возмещение.

Как избежать отказа в выплате по КАСКО

Чтобы избежать отказа в выплате по КАСКО, каждый владелец полиса должен знать ряд нюансов. Внимательно изучите наши советы, запомните их и постарайтесь строго им следовать:

- Перед заключением договора страхования, внимательно прочтите всю имеющуюся информацию о страховой фирме. Просмотрите ее место в рейтинге российских страховщиков, изучите показатели страховых выплат и отказов. Постарайтесь выяснить, по каким причинам чаще всего отказывают в выплатах.

- До подписания страхового договора, внимательно ознакомьтесь со всеми его пунктами. Особенно внимательно читайте то, что написано мелким шрифтом, как правило, именно там описываются все «подводные камни», с которыми можно столкнуться, если их заранее не знать.

- Выясните полный перечень страховых случаев, при наступлении которых страховщик обязан произвести выплату. Юристы страховых фирм иногда прописывают только общий перечень случаев, не расшифровывая их. Тогда доказать, что произошедшее событие квалифицируется, как страховое, будет сложно. А значит, страховщик может отказаться компенсировать ущерб на законных основаниях.

- Внимательно прочтите пункт договора по угону или хищению машины. Именно эти понятия часто путают, а страховые фирмы потом отказываются компенсировать ущерб. Например, если человек находился в свой машине и был выдворен из нее преступниками, этот случай квалифицируется, как хищение.

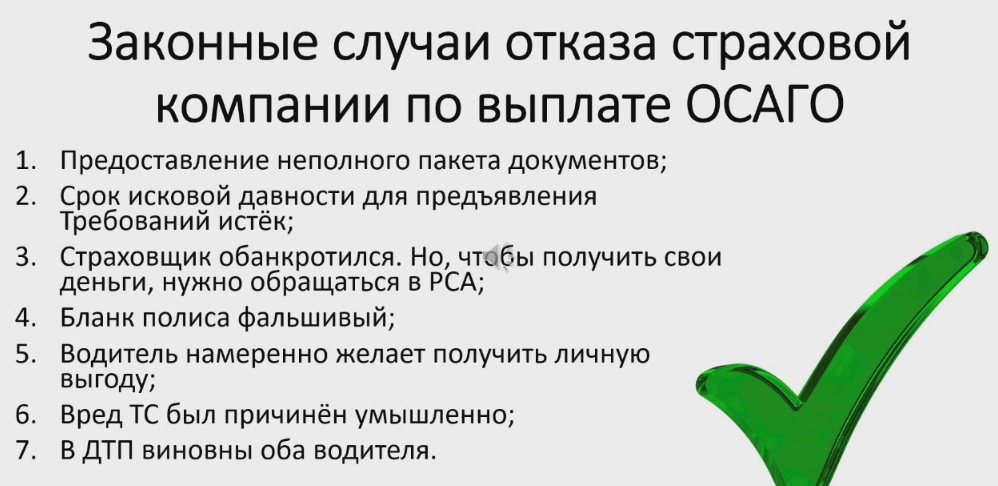

Когда отказ в выплате страховой законен?

Итак, по ОСАГО страхуется Ваша автогражданская ответственность. Это значит, что Вы застрахованы от вины в ДТП — страховая компания компенсирует ущерб вместо Вас, если Вы оказались виновником аварии.

Часть 25 статьи ФЗ “Об ОСАГО” даёт страховщику право отказывать в такой компенсации в случаях, предусмотренных законом. Давайте рассмотрим случаи, когда отказ страховой компании в выплате основывается на законе.

Если у Вас неполный набор документов по ДТП

Мы уже рассматривали в отдельной статье, как правильно подавать полный список документов. Он зависит от того, причинён ли в ДТП вред только имуществу или же здоровью и жизни людей.

Если пакет документов неполный, то страховая компания имеет право законно отказать в ремонте или выплате.

Если не предоставить машину на осмотр страховой

Этот риск для водителя часто появляется при оформлении европротокола. Дело тут в том, что как в случаях, если ДТП оформлялось с помощью него, так и если без такового, водитель обязан не приступать к ремонту автомобиля и не утилизировать его (или то, что осталось от машины) в течение 15 календарных дней и по запросу страховой предоставить автомобиль на осмотр в течение этого срока.

Если этого не сделать — будет отказ в страховой выплате или ремонте, и он будет законен.

Что делать при отказе?

Тонкость автозакона здесь заключается в том, что, согласно ч.20 ст. 12 ФЗ “Об ОСАГО” (здесь и ниже будет подразумеваться именно этот закон), просто сам факт ремонта авто или его утилизации ещё не обуславливает сразу же отказ. Последний возможен только в случае, если такое действие владельца машины не позволяет установить сам факт наличия страхового случая или же оценить размер возмещения страховой.

Но это также и не значит, что можете просто сразу сделать независимую экспертизу и по её результатам обратиться за выплатой. Как показывает практика, в таком случае Вы тоже получите отказ, причём, судебная практика в 2023 и прошлых годах поддерживает тенденцию — если Вы сделаете независимую экспертизу и отремонтируете машину без осмотра страховщика, то судьи поддержат решение страховой отказать Вам в выплате.

Как видим, доказывание обратного — довольно сложная процедура из-за неоднозначной судебной практики. Поэтому в этом случае лучше всего обратиться к автоюристу для оценки перспективы такого дела.

Если страховая не удовлетворила Ваше требование в компенсации, требуя привезти им автомобиль, а тот у Вас не на ходу, и Вы заявляли об этом прямо страховой, то тут отказ по состоянию на 2023 год будет неправомерен. Даже в том случае, если не на ходу машина оказалась не в результате ДТП. А, например, из-за пробитого колеса и отсутствия запаски. Вы вообще можете не называть причину этого, а просто сообщить о том, что автомобиль не на ходу.

В последнем случае читайте ниже инструкцию по отстаиванию своих прав в случае отказа в выплате или ремонте из-за непредставления машины.

Если полис ОСАГО поддельный

Очевидно, что когда полис у виновника оказался поддельным, то страховая не обязана выплачивать компенсацию за ДТП потерпевшему, и в этом случае также придётся обращаться за возмещением к виновнику. Но не всегда липовая страховка приводит к отказу. Такие случаи и что делать в таких случаях мы рассмотрели отдельно в статье про поддельный полис ОСАГО.

Если страховая — банкрот

Тогда придётся обращаться в Российский союз автостраховщиков, который уже страхует сами страховые компании от банкротства.

Если Вы обратились не в ту страховую

Страховая отказывает в выплате, если Вы обратились не по адресу. Дело в том, что закон чётко регулирует, когда нужно обращаться в свою страховую, а когда — только к страховщику виновника.

Итак, в компанию, где оформляли полис ОСАГО Вы, нужно обращаться, когда:

- вред нанесён только автомобилям или другому имуществу, но нет пострадавших или погибших,

- у всех участников аварии есть действующий полис ОСАГО.

Если Вы требуете возместить вред, не покрываемый ОСАГО

Автогражданка страхует далеко не все риски водителя, а только основные. Есть ряд исключений, когда страховая может законно отказать в выплате или ремонте, и инструкции в этом случае просто не помогут.

Итак, отказ страховой правомерен в следующих случаях:

- Вы обратились за компенсацией морального вреда от ДТП,

- Вы обратились за возмещением упущенной выгоды, компенсацией потери рабочих часов,

- автомобиль во время ДТП участвовал в соревнованиях или проводил учебную езду,

- Вы требуете возместить вред, причинённый окружающей среде или редким или уникальным объектам, а также если в результате ДТП уничтожились наличные деньги, драгоценности, акции и объекты авторского права.

Что делать в случае отказа страховой заключить договор ОСАГО?

Прежде всего выяснить причину отказа. Если она в числе незаконных, можно обратиться к вышестоящему сотруднику или к директору офиса. Но на практике это редко помогает.

В таком случае следует получить от СК письменный отказ в страховании машины. И ниже мы рассмотрим, какие шаги для этого предпринять.

Шаг 1. Направить заявление-оферту

При личном общении с сотрудником страховой компании вам «вежливо» откажут в выдаче письменного отказа в страховании по ОСАГО. Поэтому стоит действовать в другом ключе.

Дело в том, что у вас, как потенциального клиента страховой, есть право направить ей предложение заключить договор ОСАГО. Такое предложение именуется офертой (ст. 435 ГК РФ).

Направить заявление-оферту можно одним из двух способов:

- ценным письмом по почте с описью и уведомлением о вручении адресату,

- лично в офисе страховой – один экземпляр останется в СК, а на втором её представитель должен будет проставить подпись, печать, дату и входящий номер.

При отправке оферты почтой в качестве доказательства у вас на руках будет опись вложения, а при личной передаче в офисе страховщика – второй экземпляр заявления. Не теряйте их до полного разрешения проблемы!

Шаг 2. Получить официальный письменный ответ от страховой

Проигнорировать заявление-оферту страховая не может. Договор ОСАГО является публичным и обязательным, поэтому закон даёт СК на рассмотрение оферты 30 дней – в силу п. 1 ст. 445 ГК РФ.

Что дальше? А дальше страховщик должен известить вас о принятом решении. Оно, к слову, может быть уже в вашу пользу – тогда вас пригласят в отделение страховой компании для заключения договора ОСАГО. И совсем редкость, когда СК присылает письменный отказ в услуге страхования на машину. Но и в этом случае у вас выигрышная позиция. Имея на руках официальный отказ, можно обращаться в суд и принуждать страховую заключить договор ОСАГО.

Шаг 3. Собрать доказательства

Если вы поняли, что находитесь в числе нежелательных клиентов страховой, можно зафиксировать её отказ в оформлении ОСАГО иным способом. Но для этого придётся лично посетить отделение страховой компании.

Вначале попросите сотрудника СК предоставить отказ в письменном виде. Абсолютно точно никакую бумагу вам не выдадут. В страховой прекрасно понимают, что действуют незаконно и не станут усугублять положение. Если отказ не выдали, предупредите, что включаете видеокамеру и зафиксируйте факт уклонения сотрудников СК заключать с вами договор ОСАГО. Запишите весь разговор, сделайте фото с места события, возьмите показания у свидетелей.

Позже с этими доказательствами можно обжаловать действия страховщика в надзорных и судебных органах.

Шаг 4. Обратиться с жалобой на страховщика

Договор ОСАГО является обязательным. Если страховщик уклоняется от его заключения, вы вправе обратиться за защитой своих прав и интересов в районный суд (п. 4 ст. 445 ГК РФ).

Помимо подачи искового заявления, можно обратиться:

- в интернет-приемную Банка России – он регулирует деятельность страховых компаний и пресекает незаконные действия с их стороны,

- в РСА – реагирует на любые нарушения со стороны страховых организаций,

- в Федеральную антимонопольную службу,

- в прокуратуру.

Почти во всех спорах по поводу отказа в обязательном страховании вопрос решается в пользу автовладельцев.

Но еще бо́льшие неприятности ждут в случае спровоцированного ДТП. Виновнику аварии без полиса ОСАГО грозит регресс от страховой – вначале она возместит ущерб пострадавшим, а затем взыщет эти суммы с него (ст. 14 ФЗ № 40 Об ОСАГО).

Так, в Ставропольском крае водитель пытался обжаловать штраф за езду без ОСАГО на основании отказа страховой в заключении договора. Суд не поддержал его доводы и жалобу отклонил (Решение № 7-319/2019 от 15 мая 2019 года).

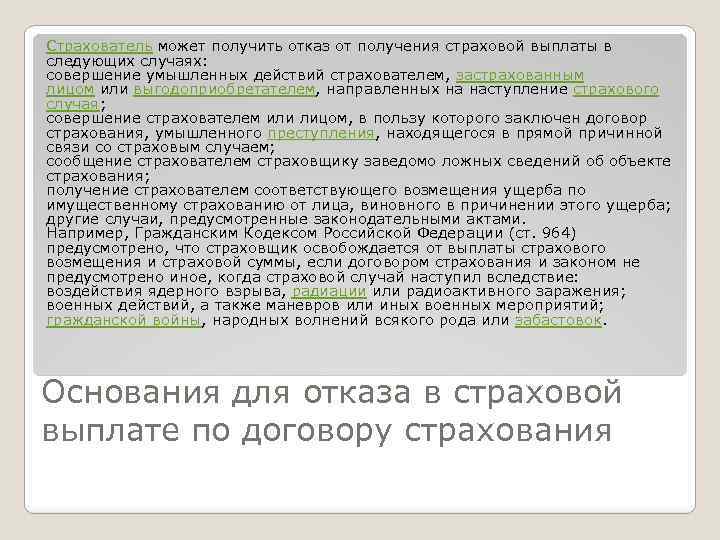

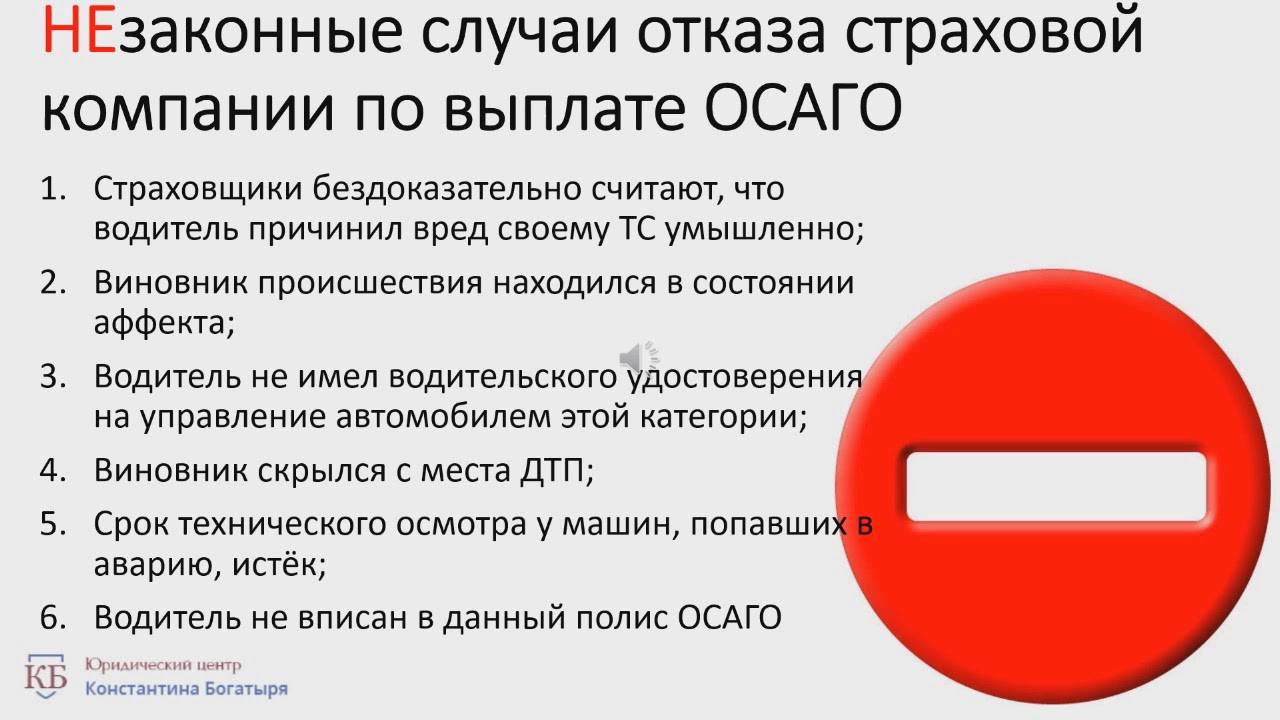

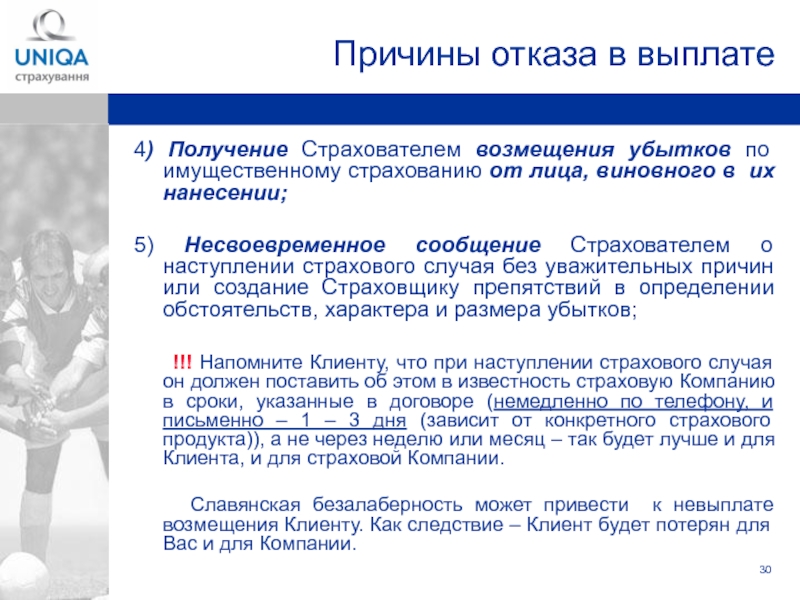

Какие причины отказа в выплате являются незаконными

Страховщик не имеет права отказывать в возмещении ущерба, даже если считает, что эти основания достаточно серьезные и уважительные.

Итак, нельзя выносить отрицательное решение по следующим причинам:

- виновник аварии находился под воздействием наркотического или алкогольного опьянения;

- у виновника происшествия отсутствуют водительские права;

- нарушитель умышленно причинил вред автомобилю потерпевшей стороне;

- водитель, ставший виновником аварии, сначала скрылся с места происшествия, затем вернулся;

- гражданин, который находился за рулем автомобиля во время происшествия, не вписан в полис;

- если авария произошла вне периода действия страховки;

- виновник происшествия не передал страховщику свою часть извещения о ДТП, если она оформлялась без участия автоинспекторов;

- виновник происшествия не передал страховщику свой автомобиль для проведения экспертизы;

- нарушитель ПДД отремонтировал или утилизировал свой автомобиль до того истечения 15 суток с момента аварии (по Европротоколу);

- у инициатора аварии отсутствует действующая диагностическая карта;

- у виновника происшествия в электронном полисе имеются недостоверные данные, которые были зарегистрированы по невнимательности или злому умыслу гражданина;

- собственник авто представил не все документы, при этом по закону в определенных случаях их наличие необязательно;

- ДТП произошло в результате неисправности машины, которая не отражена в диагностической карте;

- у страховой компании отозвана лицензия.

Хотя на первый взгляд может показаться, что эти причины могут стать поводом для отказа, на самом деле это не так. Если страховщик отказывается выплачивать компенсацию ущерба, ссылаясь на перечисленные случаи, то такое решение можно оспорить в вышестоящих органах или суде.