Что делать, если квитанция не пришла

В последние годы многие автолюбители жалуются на работу отдела рассылки налоговой службы. Участились случаи, когда квитанции теряются на почте или просто остаются неотправленными. Это не означает, что вы освобождены от обязанности уплаты взносов государству. Налог на квадроцикл внести все равно придется.

В последние годы многие автолюбители жалуются на работу отдела рассылки налоговой службы. Участились случаи, когда квитанции теряются на почте или просто остаются неотправленными. Это не означает, что вы освобождены от обязанности уплаты взносов государству. Налог на квадроцикл внести все равно придется.

Узнать сумму можно двумя путями:

В первом случае вам потребуется заранее зарегистрироваться на этом государственном портале, а во втором – достаточно просто прийти в приемные часы к инспектору, занимающемуся взносами с физических лиц.

На официальном сайте все достаточно просто и понятно. В Личном кабинете вы найдете все начисленные вам налоги, а оплатить можно со своей банковской карты, не выходя из дома. Как правило, банки не берут комиссию за перевод средств.

Если вы не хотите разбираться в тонкостях работы с государственным сайтом, то можно поступить иначе – получить квитанцию в ближайшем отделении. Тут же вы можете узнать тариф и получить разъяснения по другим вопросам.

Не рекомендует уклоняться от внесения средств в государственный бюджет, так как сейчас это карается достаточно большим штрафом. Многие владельцы квадроциклов просто не ставят его на учет в Ростехнадзоре. В этом случае они действительно не получают квитанций от налоговой, но и перемещаться на таком транспорте нельзя.

Наличие государственных номерных знаков, талона о прохождении технического осмотра проверяет ГИБДД. Часто инспекторы из этой структуры проводят совместные рейды со специалистами из налоговой. В этом случае вы можете лишиться достаточно большой суммы, а также получить другие неприятности. Например, квадроцикл могут забрать на штрафстоянку, откуда вам придется забирать его за достаточно крупную сумму (она включает в себя доставку и хранение).

Уклонение от уплаты налога

Например, владелец квадроцикла может его просто не регистрировать в органе ГИБДД.

Это является нарушением, поэтому при первой же остановки полицейским экипажем, собственнику транспортного средства будет выписан штраф от 500 до 800 рублей.

Если водитель и после этого не зарегистрирует за собой квадроцикл и снова будет остановлен, наказание составит уже 5 тысяч рублей. Кроме того можно лишиться водительских прав на период от 1 до 3 месяцев.

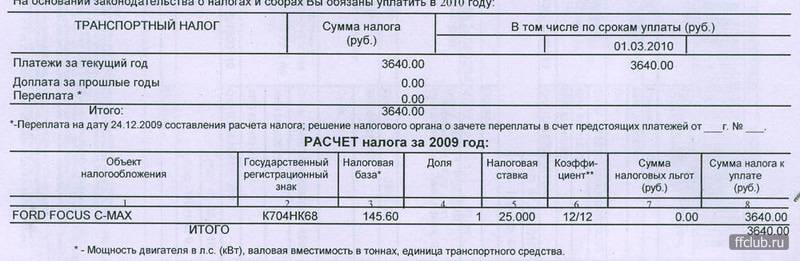

Уклонением от своих обязательств по транспортному налогу считается также неуплата его в положенный срок. При этом наличие или отсутствие уведомления от налоговой инспекции не имеет значения.

За нарушение обязанности по уплате транспортного налога наступает следующая ответственность. Собственнику квадроцикла придется заплатить штрафные санкции в размере 20 процентов от основного налогового платежа. Они начисляются, если налог не был внесен вообще.

https://youtube.com/watch?v=SgKhDzpiTPM

На сегодняшний день у владельца транспорта есть обязанность уведомлять налоговую инспекцию относительно собственности, которая имеется в его распоряжении. Так, если гражданин приобрел квадроцикл в 2018 году, то он должен известить свой налоговый орган до 31 декабря будущего года. В противном случае возможно наложение штрафа в размере 200 рублей.

Если же гражданин заплатил налог не вовремя, ему начисляется пеня. Ее размер составляет 1/300 от ставки рефинансирования (ключевой ставки) российского Центробанка за каждый день просрочки.

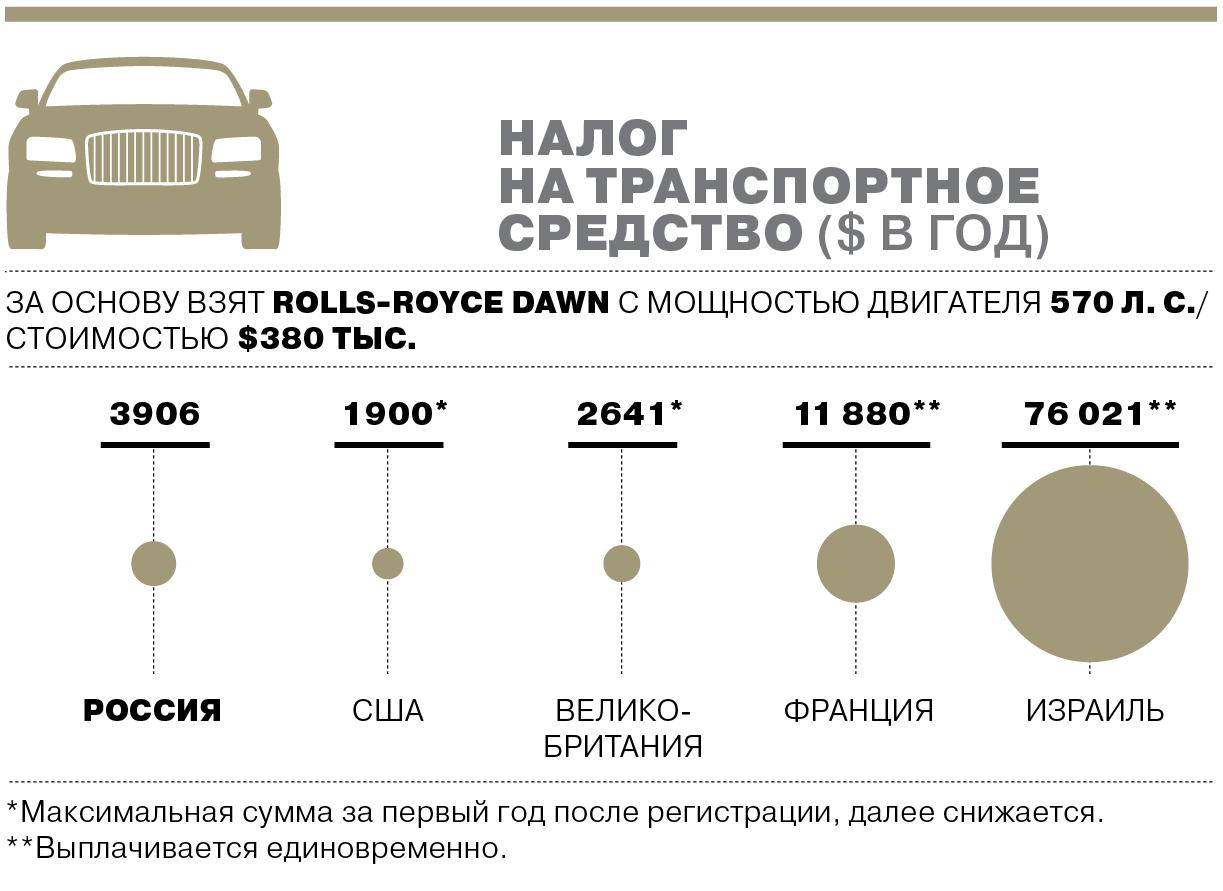

Транспортный налог в РФ относительно небольшой по сравнению с другими странами. Для многих, сумма может показаться символической. Если ее не внести, то возникнут проблемы с налоговым органом. Не исключено также, что долг будет взыскиваться в принудительном порядке через суд и приставов.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 288-73-46 , Санкт-Петербург +7 (812) 317-70-86

Транспортный налог на квадроцикл 2021 калькулятор

- При этом стоит помнить, что оплата производится за предыдущий период. Исключение составляют мотоциклы и мотороллеры, принадлежащие курьерским службам или фирмам доставки, то есть юридическим лицам.

- Для них срок уплаты переносится на 15 февраля, причем расчет предприятия производят самостоятельно. Также юрлица обязаны вносить авансовые платежи — до 30.04, до 31.07 и до 31.10 каждого года.

- Чтобы точно не ошибиться со сроками оплаты и не просрочить платеж, стоит обратиться за разъяснением в налоговую администрацию. Ставка налога на мотоцикл в текущем году практически не изменилась.

- Несмотря на то что каждый орган местного самоуправления может регулировать ставки дорожного сбора самостоятельно, они обязаны руководствоваться данными, приведенными ниже.

Выглядит она так: Сумму, получившуюся в результате расчета, необходимо округлять в соответствии с правилами математики до полных рублей.

То есть до 49 копеек включительно просто отбрасываются, а копейки с 50 по 99 увеличиваются до рубля. Не стоит пытаться при расчетах указывать мощность в киловаттах.

Оплачивать дорожный налог можно традиционными способами: Если вы не уверены, что сможете самостоятельно рассчитать налог на мотоцикл, калькулятор можно с легкостью найти в Интернете. Это значит, что вам «светит» самая высокая ставка дорожного налога (мотоцикл 150 л

Некоторые владельцы транспортных средств поступают таким образом в надежде немного сэкономить.

Только обращайте внимание, для какого именно региона он запрограммирован. Конечно, сотрудники налоговой инспекции частенько пропускают такие ошибки.

Сроки и порядок оплаты

- Если вы – физическое лицо, то точную сумму налога на самоходное транспортное средство, а также срок оплаты за него вы сможете узнать из уведомления, которое придёт от налогового органа по почте (п.3 ст. 363 НК РФ).

Для физических лиц установлен срок оплаты не позднее 1 декабря текущего года за предшествующий налоговый период. То есть до 1 декабря 2019 года необходимо оплатить налог на самоходное транспортное средство за 2018 год.

Налоговый орган обязан направить владельцу ТС уведомление не позднее месяца до крайнего срока оплаты налога, но обычно уведомления поступают в середине лета, начале осени.

Если у вас есть личный кабинет на официальном сайте ФНС, то уведомление в бумажном виде уже не поступит. Дважды налоговая не извещает о необходимости оплаты. Так что отслеживать придется самостоятельно, периодически заглядывая в личный кабинет.

- Для юридических лиц регулирование сроков и оплаты происходит по-другому. В соответствии с п.1 ст. 362 НК РФ, организации рассчитывают налог самостоятельно (о транспортном налоге для организаций мы рассказывали тут). Уплатить в бюджет в установленный срок необходимо разницу между исчисленной суммой налога и суммой авансовых платежей, подлежащих к оплате в течение налогового периода.

Расчет производят после окончания отчетного налогового периода. Срок оплаты устанавливается конкретным субъектом Российской Федерации, но не ранее, чем 01 февраля (п.1 ст.363 НК РФ).

Отличия сбора на трактор в сельской и городской местностях

Ставка налога на трактор определяется региональным законодательством и расчет ведется одинаково для всех местностей, включая и сельскую.

Поэтому, если владелец не относится к льготной категории, или трактор не используется при производстве сельскохозяйственной продукции, то расчет транспортного налога на него будет производиться на общих основаниях.

Льготы пенсионерам по старости

Пенсионера по старости могут освободить от уплаты налога, если соответствующий закон принят конкретным субъектом Федерации, в котором зарегистрированы его транспортные средства.

К примеру, в Новосибирской области, на основании Закона Новосибирской области от 16.10.2003 № 142-ОЗ, они освобождаются полностью от уплаты налога. А в Москве данной категории граждан подобные послабления не предусмотрены.

Все зависит от региона. Для уточнения своих прав на льготу необходимо обратиться в территориальное отделение налоговой службы по месту постановки на учет транспортного средства.

Для получения льготы необходимо написать заявление с указанием документа, подтверждающим льготу, и транспортного средства, на которое требуется освободить от уплаты налога

Важно, что освобождение предоставляют только на одно ТС по выбору самого пенсионера (п. 2 и 3 ст.2.4 Закона Новосибирской области от 16.10.2003 №142-ОЗ)

Нужно ли платить, если транспортное средство находится долго в ремонте?

Его придется оплачивать, т.к. данное основание не является законодательно обоснованным. Обязанность по уплате налога начинается с того момента, как владелец поставил его на учет. А использовать его или нет – право налогоплательщика (п.1 ст. 358, ст.357 НК РФ).

Не имея льгот, положенных законом, каждый, кто владеет самоходными машинами, должен вовремя оплачивать в бюджет положенную сумму. На разные самоходные средства налог рассчитывается и оплачивается отдельно. Чем большими мощностями обладает ТС, тем большее количество рублей придется заплатить.

Как рассчитать налог на мотоцикл

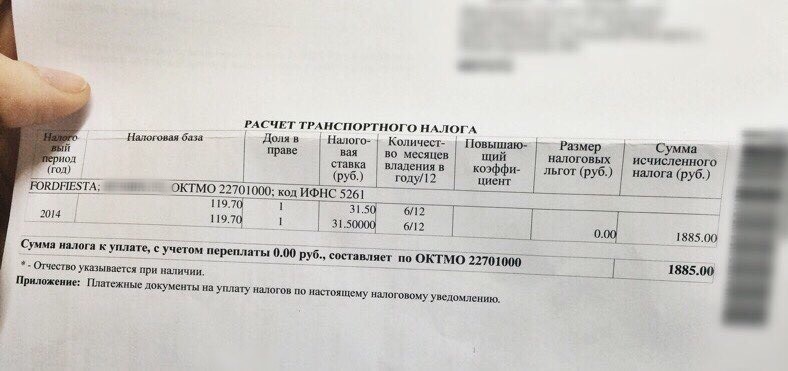

Формула расчета суммы налога достаточно проста. Размер платежа за год равен произведению мощность машины и ставки налога (п.2 ст. 362 НК РФ).

Применяется показатель мощности в лошадиных силах: ТН = М × НС, где ТН — сумма транспортного налога, М — мощность мотоцикла в лошадиных силах, НС — налоговая ставка.

Если мотосредство продано или куплено в середине года, нужно годовую сумму сбора умножить на результат деления количества месяцев владения имуществом к общему числу месяцев в году. При этом месяц покупки или продажи ТС считается целым числом, если мотоцикл находился в собственности полмесяца или дольше. Так, при покупке месяц приобретения ТС считается, если транспорт получен в первые 15 дней. При продаже месяц проведения сделки принимается полным, если дата договора стоит после 15 числа (п. 3 ст. 362 НК РФ).

Формула расчета суммы налога: ТН = М × НС × n/12, где n – количество месяцев владения мотоциклом, 12 — общее число месяцев в налоговом периоде.

Калькулятор транспортного налога на мотоцикл поможет рассчитать сумму платежа в 2023 году. Для определения размера обязательства нужно ввести:

- территорию проживания владельца;

- год расчета;

- вид транспорта;

- мощность ТС;

- период владения в месяцах.

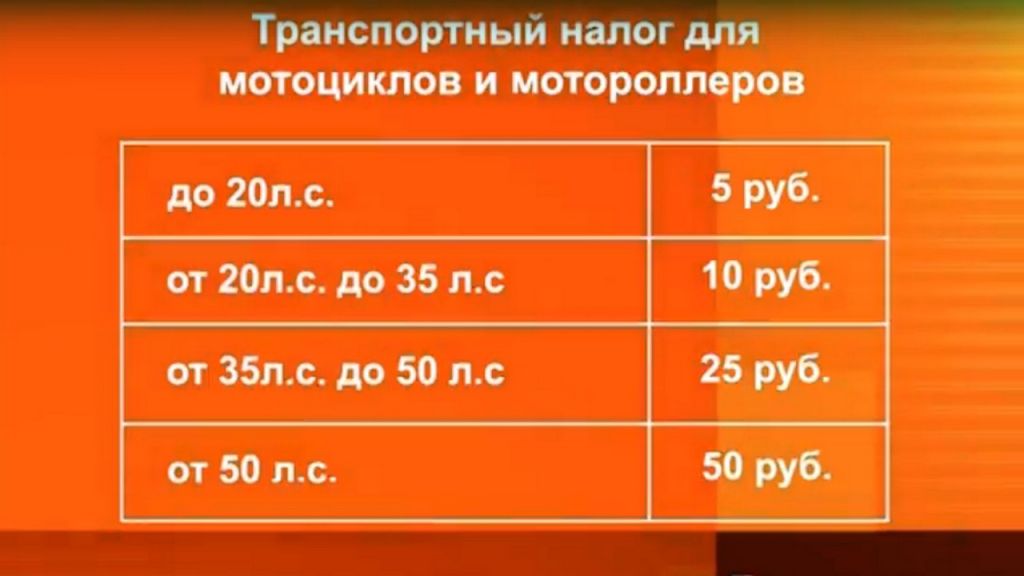

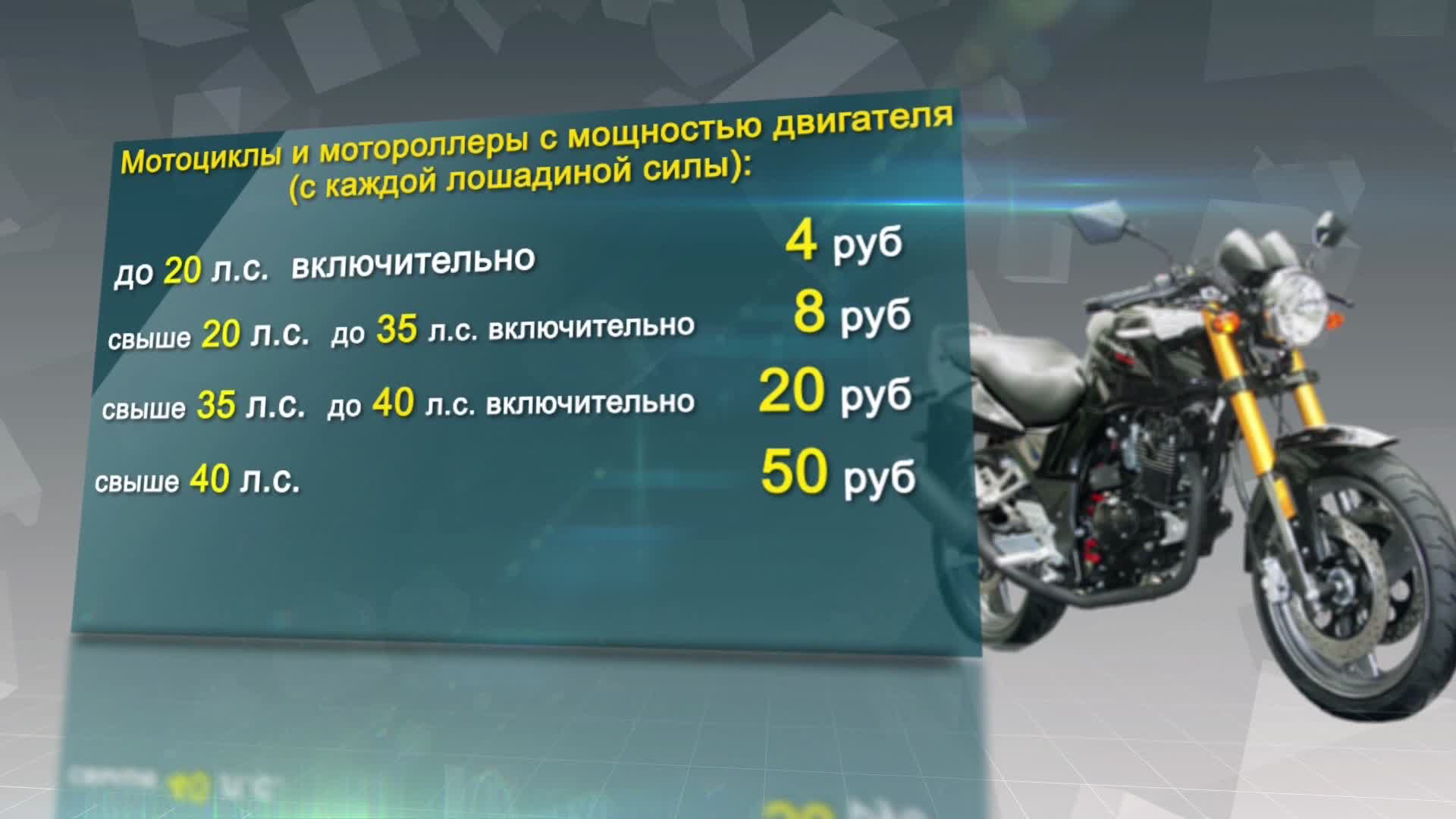

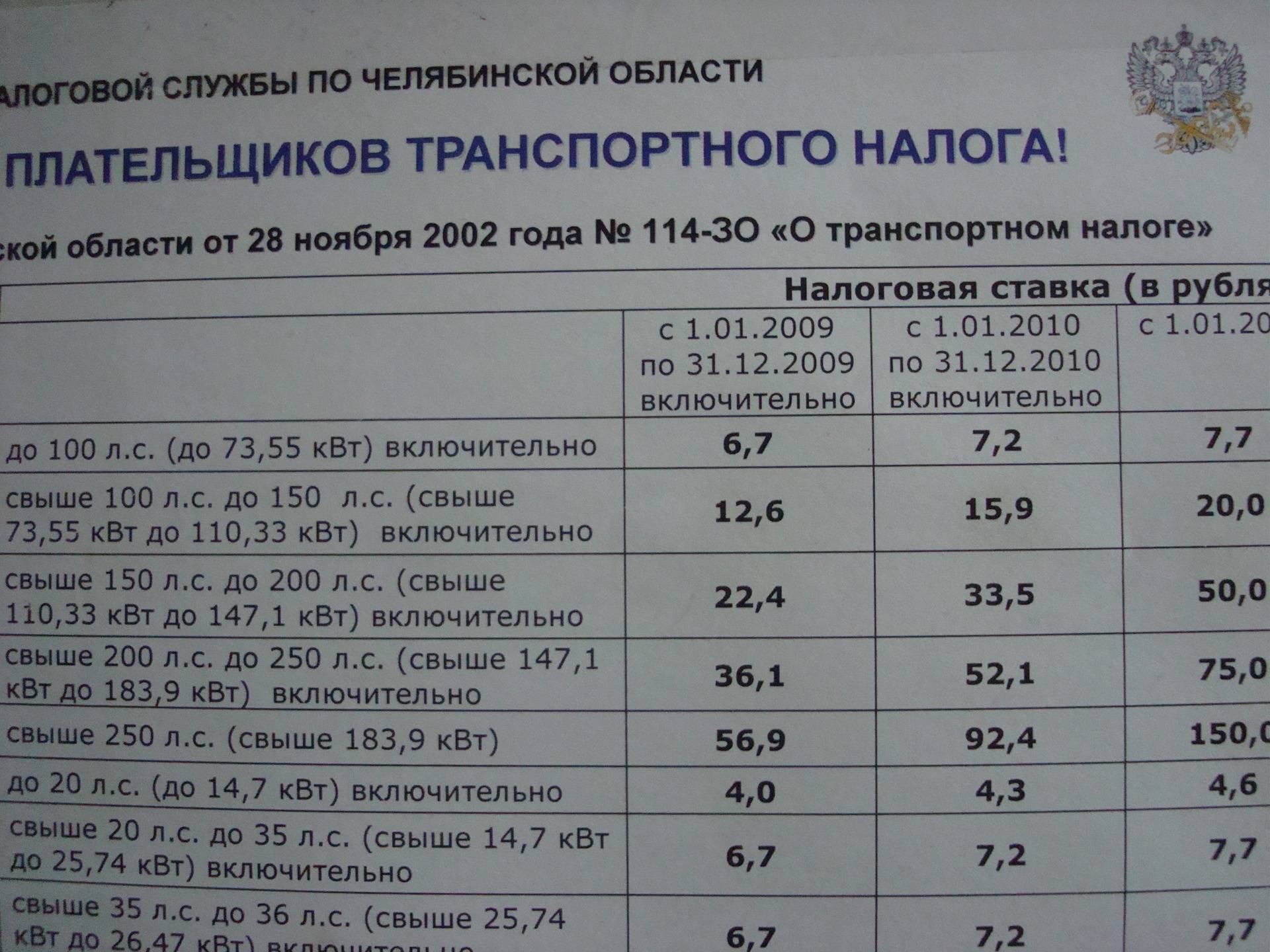

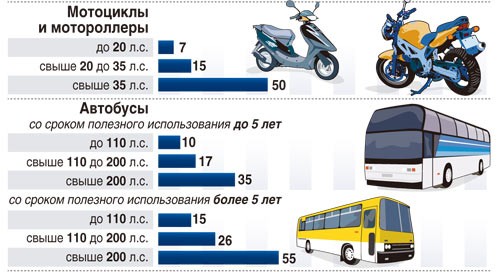

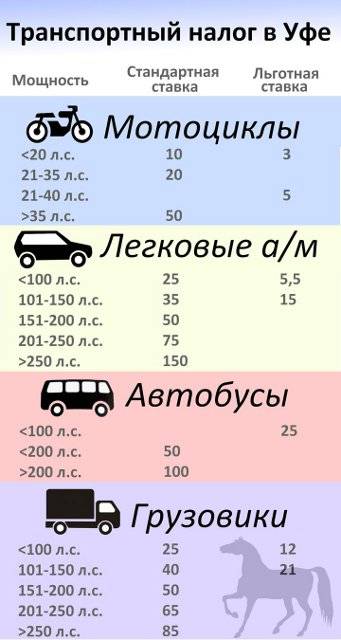

Ставки транспортного налога

База для принятия ставок налога установлена статьей 361 НК РФ. Для мототехники она составляет от 2 до 10 рублей на одну лошадиную силу.

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы) | Налоговая ставка (в рублях) |

|---|---|

| до 20 л.с. (до 14,7 кВт) включительно | 2 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 4 |

| свыше 35 л.с. (свыше 25,74 кВт) | 10 |

Региональные акты могут уменьшать или увеличивать ставки, но не больше чем в 5 раз от базы. Территориальные власти могут устанавливать собственную дифференциацию показателей по категориям мотосредств и срокам их эксплуатации.

Калькулятор дорожного налога на мототехнику добавляет поля для ввода начальных данных. Например, при расчете суммы платежа в Иркутской области калькулятор попросит дополнительно внести год выпуска ТС.

В таблице представлены налоговые ставки по некоторым субъектам РФ в 2023 году.

Субъект РФ | Налоговая ставка (в рублях) | ||

|---|---|---|---|

| Объект обложения – Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |||

| до 20 лошадиных сил | от 20 до 35 лошадиных сил | больше 35 лошадиных сил | |

| 77 город Москва | 7 | 15 | 50 |

| 50 Московская область | 9 | 16 | 50 |

| 78 город Санкт-Петербург | 10 | 20 | От 35 до 90 л.с. – 30 от 90 л.с. и выше – 50 |

| 47 Ленинградская область | 10 | 20 | 50 |

| 14 Республика Саха-Якутия | 4 | 8 | 20 |

| 61 Ростовская область | 4 | 7 | 25 |

| 49 Магаданская область | 3 | 6 | 15 |

| 21 Республика Чувашия | 5 | 12 | 27 |

| 05 Республика Дагестан | 4,2 | 7,5 | 25 |

В Краснодарском крае разграничение ставок по мощности отличается от базового (ст. 2 Закона от 19.11.2003 № 639-КЗ).

| Наименование объекта обложения | Налоговая ставка (в рублях) |

|---|---|

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 35 л.с. включительно | 8 |

| свыше 35 л.с. до 50 л.с. включительно | 15 |

| свыше 50 л.с. до 100 л.с. включительно | 20 |

| свыше 100 л.с. | 50 |

Иркутская область налоговые ставки поставила в зависимость не только от мощности, но и от года выпуска транспорта (ст. 1 Закона от 04.07.2007 N 53-оз).

| Наименование объекта обложения | Налоговая ставка (в рублях) |

|---|---|

| Мотоциклы и мотороллеры с года, следующего за годом выпуска которых по состоянию на 1 января текущего года прошло менее 7 лет, с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 4 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 до 25,74 кВт) включительно | 7 |

| Свыше 35 л.с. до 40 л.с. (свыше 25,74 кВт до 29,42 кВт) включительно | 10 |

| свыше 40 л.с. (свыше 29,42 кВт) | 13 |

| Мотоциклы и мотороллеры с года, следующего за годом выпуска которых по состоянию на 1 января текущего года прошло 7 лет и более, с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. включительно | 2,5 |

| свыше 20 л.с. до 35 л.с. включительно | 5 |

| свыше 35.с. до 40 л.с. включительно | 6 |

| свыше 40 л.с. | 8 |

При расчете налоговые вычеты не применяются.

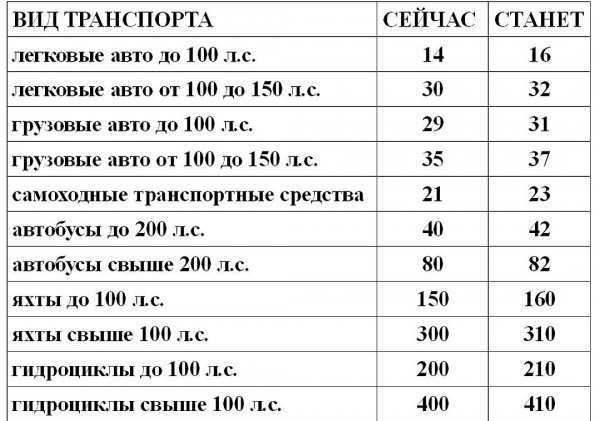

Ставка транспортного налога в 2023 году: таблица с поиском по региону

В таблице приведена сводная информация обо всех известных ставках транспортного налога для различных видов транспорта, в зависимости от выбранного региона. Для быстрого нахождения введите нужный регион в поле поиска.

| Регион | Ставка руб. за 1 л.с. | 0 — 100 | 101 — 150 | 151 — 200 | 201 — 250 | 251 — ∞ |

|---|---|---|---|---|---|

| Совпадения не найдены | |||||

| Адыгея, республика | 10 | 20 | 40 | 70 | 130 |

| Алтайский край | 10 | 20 | 25 | 60 | 120 |

| Алтай, республика | 10 | 14 | 20 | 45 | 120 |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Архангельская область | 14 | 24 | 50 | 75 | 150 |

| Астраханская область | 14 | 27 | 48 | 71 | 102 |

| Башкирия, республика | 25 | 35 | 50 | 75 | 150 |

| Белгородская область | 15 | 25 | 50 | 75 | 150 |

| Брянская область | 10 | 18 | 40 | 75 | 130 |

| Бурятия, республика | 9.5 | 17.9 | 25.5 | 38.3 | 76.5 |

| Владимирская область | 20 | 30 | 40 | 75 | 150 |

| Волгоградская область | 9 | 20 | 40 | 75 | 150 |

| Вологодская область | 25 | 35 | 50 | 75 | 150 |

| Воронежская область | 25 | 35 | 50 | 75 | 150 |

| Дагестан, республика | 8 | 10 | 35 | 50 | 105 |

| Еврейская АО | 8 | 16 | 40 | 60 | 95 |

| Забайкальский край | 7 | 10 | 20 | 33 | 65 |

| Ивановская область | 10 | 20 | 35 | 60 | 120 |

| Ингушетия, республика | 5 | 7 | 10 | 30 | 40 |

| Иркутская область | 10.5 | 14.5 | 35 | 52.5 | 105 |

| Кабардино-Балкария, республика | 7 | 15 | 35 | 65 | 130 |

| Калининградская область | 2.5 | 15 | 35 | 66 | 147 |

| Калмыкия, республика | 11 | 22 | 47 | 75 | 150 |

| Калужская область | 10 | 25 | 50 | 75 | 150 |

| Камчатский край | 9 | 24 | 40 | 68 | 130 |

| Карачаево-Черкесия, республика | 7 | 14 | 25 | 35 | 95 |

| Карелия, республика | 6 | 30 | 50 | 75 | 150 |

| Кемеровская область | 8 | 14 | 45 | 68 | 135 |

| Кировская область | 20 | 30 | 44 | 60 | 120 |

| Коми, республика | 15 | 20 | 50 | 75 | 150 |

| Костромская область | 14 | 26.8 | 38 | 60 | 120 |

| Краснодарский край | 12 | 25 | 50 | 75 | 150 |

| Красноярский край | 5 | 14.5 | 29 | 51 | 102 |

| Крым, республика | 5 | 7 | 15 | 20 | 50 |

| Курганская область | 10 | 27 | 50 | 75 | 150 |

| Курская область | 15 | 22 | 40 | 70 | 150 |

| Ленинградская область | 18 | 35 | 50 | 75 | 150 |

| Липецкая область | 15 | 28 | 50 | 75 | 150 |

| Магаданская область | 6 | 8 | 12 | 18 | 36 |

| Марий Эл, республика | 25 | 35 | 50 | 90 | |

| Москва, город | 12 | 35 | 50 | 75 | 150 |

| Мордовия, республика | 17.3 | 25.9 | 37.9 | 75 | 150 |

| Московская область | 10 | 34 | 49 | 75 | 150 |

| Мурманская область | 10 | 15 | 25 | 40 | 80 |

| Ненецкий АО | 25 | 50 | |||

| Нижегородская область | 22.5 | 31.5 | 45 | 75 | 150 |

| Новосибирская область | 6 | 10 | 30 | 60 | 150 |

| Омская область | 7 | 15 | 30 | 45 | 90 |

| Оренбургская область | 15 | 50 | 75 | 150 | |

| Орловская область | 15 | 35 | 50 | 75 | 150 |

| Пензенская область | 15 / 21 | 30 | 45 | 75 | 150 |

| Пермский край | 25 | 30 | 50 | 58 | |

| Приморский край | 18 | 26 | 43 | 75 | 150 |

| Псковская область | 13 / 15 | 25 | 50 | 75 | 150 |

| Ростовская область | 12 | 15 | 45 | 75 | 150 |

| Рязанская область | 10 | 20 | 45 | 75 | 150 |

| Самарская область | 16 | 20 | 45 | 75 | 150 |

| Санкт-Петербург, город | 24 | 35 | 50 | 75 | 150 |

| Саратовская область | 14 | 30 | 50 | 75 | 150 |

| Сахалинская область | 10 | 21 | 35 | 75 | 150 |

| Свердловская область | 2.5 | 9.4 | 32.7 | 49.6 | 99.2 |

| Северная Осетия, республика | 7 | 15 | 20 | 45 | 90 |

| Севастополь, город | 5 | 7 | 25 | 75 | 100 |

| Смоленская область | 10 | 20 | 40 | 60 | 100 |

| Ставропольский край | 7 | 15 | 36 | 75 | 120 |

| Тамбовская область | 20 | 30 | 50 | 75 | 150 |

| Татарстан, республика | 25 | 35 | 50 | 75 | 150 |

| Тверская область | 10 | 21 | 30 | 45 | 90 |

| Томская область | 5 | 8 | 20 | 30 | 75 |

| Тульская область | 10 | 25.4 | 50 | 75 | 150 |

| Тыва, республика | 7 | 11 | 20 | 30 | 70 |

| Тюменская область | 10 | 30 | 34 | 40 | 66 |

| Удмуртия, республика | 8 | 20 | 50 | 75 | 100 |

| Ульяновская область | 12 | 30 | 45 | 65 | 115 |

| Хабаровский край | 12 | 16 | 30 | 60 | 150 |

| Ханты-Мансийский АО | 5 | 7 | 40 | 60 | 120 |

| Хакасия, республика | 6 | 15 | 25 | 40 | 75 |

| Челябинская область | 7.7 | 20 | 50 | 75 | 150 |

| Чечня, республика | 7 | 11 | 24 | 48 | 91 |

| Чувашия, республика | 13 | 23 | 50 | 75 | 150 |

| Чукотский АО | 5 | 7 | 10 | 15 | 30 |

| Якутия, республика | 8 | 13 | 17 | 30 | 60 |

| Ямало-Ненецкий АО | 15 | 24.5 | 25 | 37.5 | 75 |

| Ярославская область | 15.8 | 28.1 | 45 | 68 | 145 |

Особенности категорий

Чтобы управлять вездеходной техникой, следует определить, к какой категории она относится. Вездеходы подразделяются на несколько типов, и для каждого из них существует своя категория, указанная в удостоверении тракториста-машиниста. Получать права нужно в соответствии с ними.

А (I-III) — общие категории для внедорожной вездеходной техники, не предназначенной для передвижения по дорогам с общим трафиком:

- А I – к этой категории относятся такие мототранспортные самоходные средства, как снегоходы, мотовездеходы, квадроциклы, трициклы и другие с двигателями, мощность которых не более 4 кВт. Получить права тракториста с отметкой на этой категории можно с 16 лет.

- А II – внедорожная техника массой, не превышающей показатель в 3,5 тонны, имеющая не более 8 посадочных мест (например, снего-болотоходы). Минимальный возраст получения – 19 лет.

- А III – внедорожный автотранспорт, масса машины – больше 3500 кг (например, грузовые снего-болотоходы). Перевозка пассажиров – не допустима. Получить можно также, с 19 лет.

Категория А IV объединяет внедорожную технику, целевая функция которой – перевозка пассажиров. При этом транспорт может использоваться на дорогах общего назначения. Количество посадочных мест, не считая водительского, – более 8. Минимальный возраст получения – 22 года.

В категориях В, С, D, E указаны вездеходные машины на колёсном и гусеничном ходу, имеющие разные характеристики мощности двигателей. F категория обозначает самоходные средства сельскохозяйственного предназначения. Право управлять этими видами внедорожного транспорта можно получить с 18 лет.

Если возникла необходимость купить вездеход, стоит обратить внимание на модельный ряд внедорожной техники, который предлагает наша компания

Как вычислить транспортный налог на квадроцикл, мотоцикл или снегоход вручную

Физлица не обязаны рассчитывать данный налог, за них это делает налоговая. Но знать, откуда в письме из налоговой берутся эти числа, тоже бывает полезно. Так, если вам кажется, что автоналог рассчитали неверно, вы всегда сможете это проверить и при необходимости оспорить.

Формула для вычисления ТН на мотоциклы, квадроциклы и снегоходы та же, что и для других машин:

Автоналог = (Кол-во лошадиных сил) х (Налоговая ставка для данного ТС в регионе) х (Кол-во месяцев владения ТС в году/12)

Так, чтобы самостоятельно рассчитать автоналог, необходимо:

Посмотреть в документах точную мощность двигателя в л.с.

Узнать ставку налога для машины такой мощности для вашего региона.

Правильно посчитать кол-во месяцев владения машиной, если вы были ее собственником не полный год.

Давайте для примера рассчитаем транспортный налог на снегоход, который нам придет в 2022 году. Находим значения для формулы:

1Кол-во лошадиных сил = 9,3 л.с. – Мощность двигателя смотрим в паспорте на снегоход.

2Налоговая ставка = 25 руб. – Владелец ТС проживает в Санкт-Петербурге. Находим в таблице выше Спб и смотрим ставку налога для снегохода мощностью менее 50 л.с. Ставка = 25 руб.

3Кол-во месяцев владения ТС за год = 4/12 – Если вы были собственником ТС полный год, не учитывайте этот показатель. В нашем случае снегоход был поставлен на учет 10 сентября 2016 года. А значит, в прошлом году мы владели машиной с сентября по январь, то есть 4 полных месяца из 12.

Если бы мы поставили ТС на учет 16 сентября или позже, то сентябрь бы не учитывался за полный месяц, и время владения бы составило 3/12.

Подставляем значения в формулу: Автоналог = 9,3 х 25 х 4/12

В 2022 году мы заплатим за снегоход всего 77,5 руб. Но в следующем мы уже будем платить за полный год, а не за 4 месяца, а значит, эта сумма вырастет до 232,5 руб.

Отменят ли транспортный налог на квадроцикл в 2023 году?

Об отмене ТН на квадроциклы и другие транспортные средства в России разговоры ведутся давно. Плательщики такого налога считают несправедливым принцип его уплаты, поскольку вносить сбор им приходится независимо от того, пользуются они техникой или нет.

Против платы дорожного сбора выступили депутаты госдумы. Они предложили отменить ТН и вместо него повысить стоимость акциза на топливо. Они сообщили, что благодаря этому собственники транспорта смогут контролировать свои расходы. То есть их траты будут напрямую зависеть от частоты эксплуатации техники. Однако такой законопроект не был принят к рассмотрению.

С 2018 года частным лицам и индивидуальным предпринимателям не придется платить ТН за налоговые периоды до 1 января 2015 года. Долги за это время будут списаны автоматически. Однако за все остальные периоды оплачивать дорожный сбор все равно придется.

Как сделать расчет транспортного налога на квадроцикл

Есть свой порядок, следуя по которому можно правильно посчитать размер транспортного налога:

- Во-первых, сначала выясняется, каковая мощь мотора квадроцикла.

- Во-вторых, с какого месяца гражданин стал владеть этим видом транспорта.

- И, в-третьих, какую ставку применить по тому региону, где используется (или состоит на учёте) ТС.

Особые моменты, которые следует учесть при расчетах:

Начинают рассчитывать транспортный налог с того дня, как мотовездеход зарегистрирован в ГИБДД.

Водитель на него должен в этом учреждении получить ПТС – паспорт на транспортное средство, куда была вписана его фамилия

Именно благодаря этому документу, мотомобилист автоматически становится налогоплательщиком по данному направлению.

Ставка во внимание должна приниматься исключительно по тому региону, в котором транспортная техника была поставлена на регистрацию в Госавтоинспекции.

Формула для всех регионов страны используется одинаковой.

Ставка всегда умножается на «2» в том случае, если мощность мотора ТС будет превышать 50 л.с.

Самый первый платёж не осуществляется год в год. Нужно подождать следующего года и оплатить пошлину за предыдущие 12 месяцев.

Самое интересное – налог следует оплачивать даже тогда, когда ты не ездишь на своем железном «коне».

В расчеты, дающие в результате общий размер транспортной госпошлины, входят следующие обязательные данные:

- мощность двигателя (единица измерения – лошадиные силы);

- время пользования мотоциклетным четырехколесным ТС;

- ставка по налогу, измеряемая в российских рублях.

Цифровые значения этих входных данных подставляются в специальную формулу, где требуется их все перемножить и получить итоговую сумму транспортного налога.

Если такая сумма не сходится с той, которая была указана в присланном из налоговой инспекции уведомлении, тогда нужно не медлить и сразу обратиться в службу к налоговикам, чтобы они помогли разобраться.

Часто случается такое, что возникают ошибки специалиста, делавшего расчет, либо по причине технического сбоя, суммы могут не совпадать. Обращение может быть в виде присланного письма или личного приема у налогового специалиста.

Какое транспортное средство не облагалось бы налоговым побором, будь это снегоходы, квадроциклы или мотособаки (мотоснегоболотоходы), мощность их мотора играет большую роль в определении размера пошлины.

Принцип здесь прост – чем больше лошадиных сил имеет мощность агрегатной системы, тем больше будет размер налога. И это еще мы не рассмотрели ставку, которая отличается от региона к региону.

Какой срок уплаты транспортного налога в 2019 году для физических лиц, читайте здесь.

Формула расчета

Здесь все очень просто. Берется базовая ставка, установленная законодательством за одну лошадиную силу мотора или кВт, и умножается на количество единиц мощности двигателя квадроцикла.

Если транспорт был поставлен на учет в течение года, учитывается то количество месяцев, в пределах которого человек фактически владел квадроциклом. При этом имеет определяющее значение дата постановки его на учет.

Когда колесное средство зарегистрировано до 15 числа месяца (включительно), он берется в расчет. Иначе считать налог необходимо начиная со следующего месяца.

Приведем такой достаточно простой пример.

Предположим, годовая ставка налога за квадроцикл составляет 600 рублей. Собственник транспорта поставил его на учет 20 апреля 2018 года (то есть, после 15 числа). Соответственно, налог начнет рассчитываться с мая месяца.

Ежемесячная ставка налога будет 50 рублей (600/12). Период с мая по декабрь составляет 8 месяцев. Поэтому по итогам 2018 года нужно будет заплатить 400 рублей.

Сроки и способы уплаты налога

Граждане обязаны оплачивать до 1 декабря года, за который должен быть совершен платеж. Например, за период с 2020 по 2020 гг. оплата производится до 01.12.2019г., а с 2020 по 2020 г. – до 01.12.2020г.

При нарушении сроков будет начисляться пеня в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки. Чтобы оплатить налог вовремя, стоит воспользоваться любым из удобных способов:

- Посетить отделение Сбербанка. Полученная от ИФНС квитанция предоставляется сотруднику банка, платеж он проводит самостоятельно после получения денег от клиента.

- При помощи банкомата Сбербанка. Для этого понадобится квитанция – информация с нее вводится в меню устройства согласно подсказкам. После выполнения операции рекомендуется взять чек и сохранить его.

- Используя онлайн-сервисы. Если есть личный кабинет с привязанной пластиковой картой, достаточно выбрать вид платежа, ввести реквизиты плательщика и получателя, определиться с картой для списания и подтвердить операцию.

Деньги будут перечислены в течение нескольких дней, но срок зависит от условий конкретного финансового учреждения.

Наиболее приемлемым способом при наличии задолженности является использование портала «Госуслуги». Если на нем есть авторизованный аккаунт, для оплаты налога на мотоцикл вместе с пеней необходимо выполнить следующее:

- Пройти идентификацию, введя логин и пароль.

- Перейти во вкладку «Услуги», затем выбрать «Налоги» и «Узнать задолженность».

- Заполнить заявление по форме.

- . Дождаться ответа. В систему поступит документ с описанием всех долгов по налогам вместе с пеней.

Сумма налога на транспорт для мотоциклистов зависит от мощности техники и региона проживания. В некоторых субъектах действуют сниженные ставки, благодаря чему можно ограничиться минимальными тратами.